撰文:thetokendispatch

编译:白话区块链

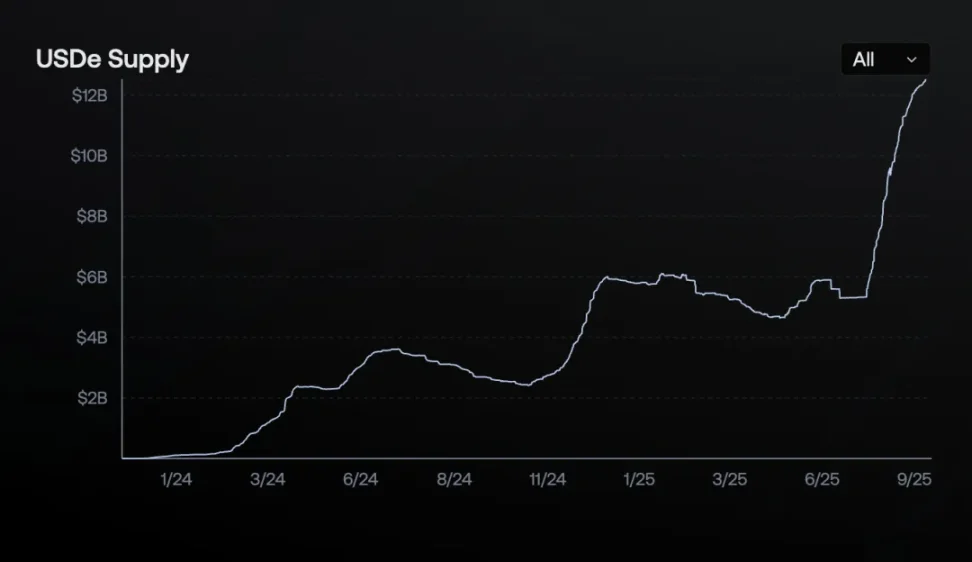

一个 18 个月前才推出的加密协议,USDe 的流通市值已经达到 124 亿美元,创下了数字美元历史上最快的增长纪录。相比之下,USDT 直到 2020 年中才达到 120 亿美元(经过多年缓慢增长),USDC 则在 2021 年 3 月才突破 100 亿美元。而 Ethena 的 USDe 仿佛在金融赛道上完成了一场速度狂飙。

他们是怎么做到这么快的?背后有哪些风险?这种模式可持续吗,还是只是另一个 Terra(Luna),随时可能崩塌?

全球最大的套利交易

Ethena 找到了一种方法,将加密市场对杠杆的永无止境的渴望,转化为一台赚钱机器。简单来说:持有加密资产,同时在期货市场做等量的空头对冲,赚取差价。这创造了一种稳定的合成美元,同时还能从加密市场最可靠的「印钞机」中获取收益。

具体怎么操作?

当有人想铸造 USDe 时,他们需要存入像以太坊(ETH)或比特币这样的加密资产。但 Ethena 并不只是持有这些资产(因为它们波动太大),而是立刻在永续期货交易所上开一个等量的空头仓位。

- 如果 ETH 涨了 100 美元,现货持仓赚 100 美元,但空头仓位亏 100 美元。

- 如果 ETH 跌了 500 美元,现货持仓亏 500 美元,但空头仓位赚 500 美元。

结果呢?无论价格涨跌,美元价值始终保持稳定。这就是所谓的「delta 中性」策略,你不会因为价格波动赚大钱,也不会亏大钱。

那 12-20% 的收益从哪儿来?有三个来源:

- 质押收益:Ethena 将存入的 ETH 进行质押,获取大约 3-4% 的年化质押奖励。

- 资金费率:他们通过空头仓位收取的资金费率。在加密永续期货市场,交易者每 8 小时支付一次资金费用以维持仓位。当市场看多情绪占主导(大约 85% 的时间),多头需要向空头支付费用。Ethena 始终站在空头一方,收取这些费用。2024 年,比特币的资金费率平均为 11%,以太坊为 12.6%,这些都是实实在在的现金流。

- 储备资产收益:Ethena 持有现金等价物和国债产品,比如 USDC 的忠诚奖励或 BlackRock 的 BUIDL 基金,带来额外收益。

2024 年,这些来源为 sUSDe 持有者带来了平均 19% 的年化收益率。过去几年,加密市场的资金费率平均在 8-11%,加上质押收益和其他收入,USDe 的回报足以让人安心入睡。这不正是我们追求的目标吗?

Ethena 生态系统的四大 Token

Ethena 生态系统由四个代币支撑,每个代币功能各异:

USDe:合成美元,目标是保持 1 美元的稳定价值,通过 delta 中性对冲实现。除非质押,否则不产生收益,只有白名单参与者可以铸造或赎回。

sUSDe:质押 USDe 后获得的收益型代币,存放在 ERC-4626 金库中。Ethena 的全部协议收入都会分配给 sUSDe 持有者,价值随协议收入的定期存款而增长。用户可在冷却期后解质押,换回 USDe。

ENA:治理代币,持有者可对关键协议事务投票,例如可接受的抵押资产和风险参数。ENA 还将支持未来生态系统的安全模型。

sENA:质押 ENA 的代币。未来「费用开关」机制将为 sENA 持有者分配部分协议收入,目前 sENA 可获得生态系统分配,如 Ethereal 提议的 15% 代币分配。

但有一个大问题:这一切的前提是市场持续看多,愿意为多头仓位支付费用。如果市场情绪反转,资金费率变成负值,Ethena 将需要支付费用,而不是收取。这是个关键风险,我们稍后再深入探讨。

2025 年,Ethena 的爆发之年

USDe 成为史上增长最快的数字美元,背后有几股力量推动:

永续期货市场爆发:2025 年 8 月,主要山寨币的未平仓合约总量达到 470 亿美元,比特币达到 810 亿美元。交易量激增意味着更多的资金费率机会,Ethena 从中获利。

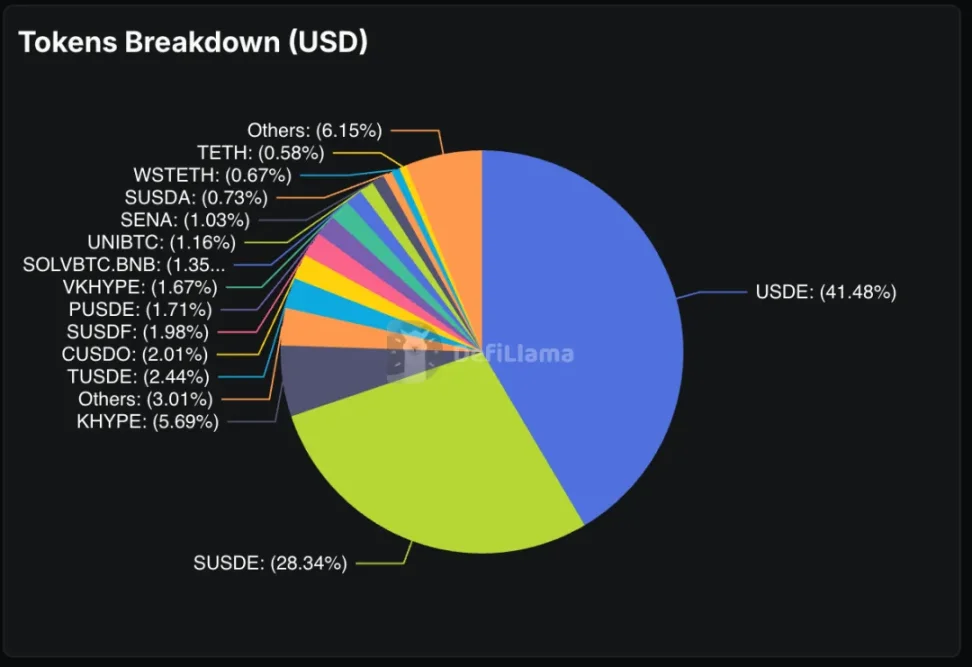

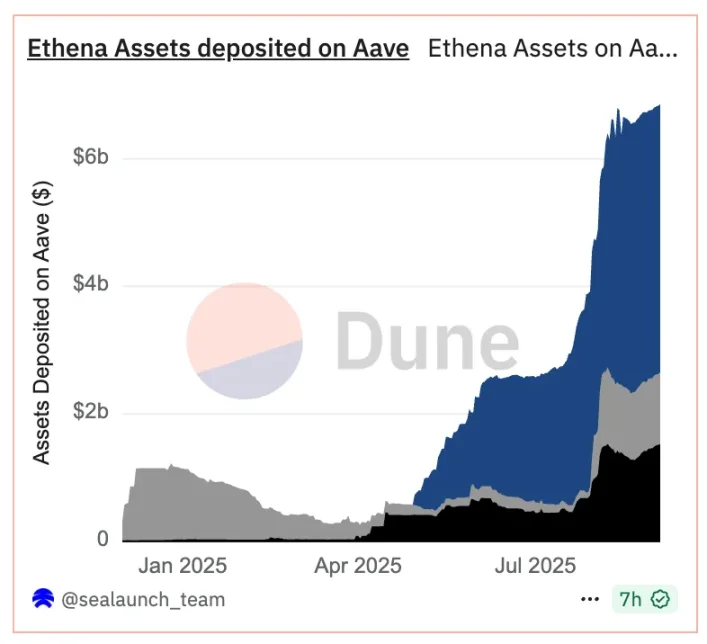

金融工程的狂热:用户发现可以通过质押 USDe 获得 sUSDe(收益型代币),在 Pendle(收益衍生品平台)上将 sUSDe 代币化,再用这些代币在 Aave(借贷协议)上抵押借出更多 USDe,循环往复。这种递归收益循环让精明的玩家放大了对 USDe 收益的敞口。结果?Pendle 70% 的存款是 Ethena 资产,Aave 上还有 66 亿美元的 Ethena 资产。这种「杠杆套杠杆」的玩法追逐着双位数的收益。

SPAC 的助推:一家名为 StablecoinX 的 SPAC 计划筹集 3.6 亿美元,专门用于积累 ENA 代币,创造一个「永久资本」买家,减少卖压,支持去中心化治理。

Ethereal 永续 DEX:专为 USDe 打造的 Ethereal 在主网上线前已吸引 10 亿美元的锁仓量(TVL)。用户存入 USDe 以获取未来代币空投的积分,创造了巨大的 USDe 需求。

Convergence Chain:Ethena 与 Securitize 合作的许可型 L2 链,使用 USDe 作为原生 gas 代币,吸引传统金融机构通过 KYC 合规基础设施进入,创造了结构性需求。

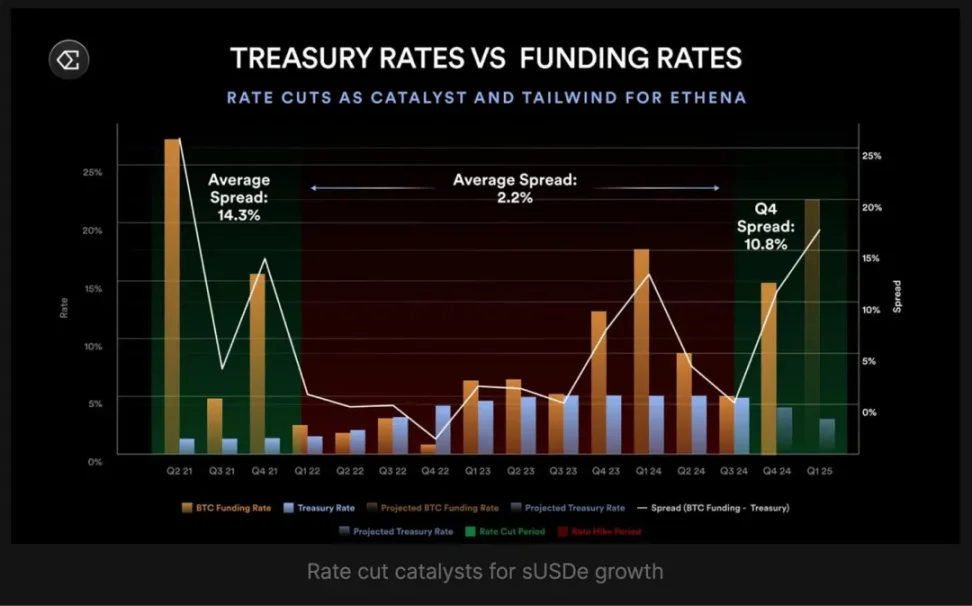

美联储降息预期:市场预计 2025 年底前将有两次降息,9 月降息概率达 80%。降息通常刺激风险偏好,推动资金费率上升,USDe 的收益与联邦基金利率呈负相关,降息可能显著提升 Ethena 的收入。

费用开关提案:Ethena 的治理通过了五项指标框架,为 ENA 持有者分配收入。目前已满足四项:USDe 供应超 60 亿美元(现为 124 亿)、协议收入超 2.5 亿美元(已超 5 亿)、币安 /OKX 整合(已完成)、储备基金充足。唯一未满足的条件是 sUSDe 的收益率需比 sUSDtb 高出至少 5%,这是保护协议和 sENA 持有者的关键保障。

Ethena 还与传统金融玩家和加密交易所建立了合作关系,让 USDe 遍布 Coinbase 到 Telegram 钱包等平台。

机构热潮

与仅依赖加密原生用例的早期稳定币不同,USDe 吸引了传统金融机构的关注。Coinbase 的机构客户可直接访问 USDe,CoinList 通过其赚取计划提供 12% 年化收益的 USDe,Copper 和 Cobo 等主要托管机构管理 Ethena 的储备资产。

这种机构采用模式类似于 USDC 和 USDT,但时间压缩得更短。传统稳定币花了数年建立机构关系和合规框架,而 Ethena 在几个月内就做到了。这得益于成熟的监管环境和高收益的吸引力。

机构采用带来信誉,信誉吸引更多资本,更多资本意味着更大的资金费率捕获,支撑更高的收益,吸引更多机构。这是一个不断加速的飞轮,只要底层机制不出问题,就能持续运转。

但需要注意的是,USDe 的快速增长得益于 USDT 和 USDC 已经铺平了道路,证明了稳定币的用处、安全性和合法性。

杠杆的平方

USDe 在 Pendle 和 Aave 上的高集中度带来了「单点故障」风险。如果 Ethena 的模型出现问题,不仅影响 USDe 持有者,还会波及依赖 Ethena 流动性的整个 DeFi 生态系统。Pendle 70% 的业务、Aave 的大量存款都与 Ethena 挂钩。如果 USDe 失灵,可能引发 DeFi 全行业的流动性危机,而不仅仅是稳定币脱钩。

更令人担忧的是用户行为。Aave 和 Pendle 上的递归借贷循环放大了收益,也放大了风险。用户通过质押 USDe 获取 sUSDe,在 Pendle 代币化 sUSDe 获得 PT 代币,再用 PT 代币在 Aave 上抵押借出更多 USDe,循环往复。这种杠杆倍增的玩法让人联想到 2008 年金融危机中的 CDO 平方结构——用一个金融产品抵押借出更多相同的金融产品,创造难以快速平仓的递归杠杆。

如果资金费率持续为负,USDe 可能面临赎回压力,杠杆仓位可能触发保证金追缴,依赖 USDe 锁仓量的协议可能面临大规模资金外流,解构过程可能比任何单一协议能应对的更快。

风险在哪里?

任何高收益策略最终都要面对一个问题:如果它停止运转会怎样?对 Ethena 来说,有几个潜在风险:

- 持续负资金费率:如果市场情绪持续看跌,Ethena 需要支付资金费用,而不是收取。他们的 6000 万美元储备基金提供了缓冲,但并非无限。

- 交易所对手方风险:虽然 Ethena 对现货资产使用场外托管,但仍依赖主要交易所维持空头仓位。如果交易所破产或被黑,Ethena 可能需要迅速迁移仓位,暂时打破 delta 中性对冲。

- 杠杆循环的清算风险:如果 USDe 收益突然下降,递归借贷仓位可能变得无利可图,触发去杠杆化浪潮,造成 USDe 的卖压。

- 监管压力:欧洲监管机构已迫使 Ethena 从德国迁至英属维尔京群岛。随着收益型稳定币吸引更多关注,可能面临更严格的合规要求或限制。

稳定币战争

Ethena 标志着稳定币竞争的根本转变。过去,竞争围绕稳定性、采用率和监管合规展开。USDC 与 USDT 在透明度和监管上较量,算法稳定币则强调去中心化。

USDe 通过收益改变了游戏规则。它是首个为持有者提供双位数回报,同时保持美元挂钩的主要稳定币。这对传统稳定币发行商构成压力,他们将国债收益全数收入囊中,却不与用户分享。

市场正在回应。USDe 的稳定币市场份额已超 4%,仅次于 USDC(25%)和 USDT(58%)。更重要的是,USDe 的增长速度远超两者:过去 12 个月,USDT 增长 39.5%,USDC 增长 87%,而 USDe 增长超过 200%。

如果趋势持续,稳定币市场可能发生根本性重塑。用户将从无收益稳定币转向收益型替代品,传统发行商要么分享收益,要么看着市场份额被侵蚀。

小结

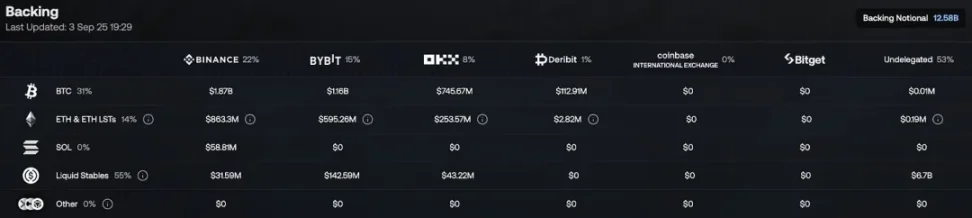

尽管存在风险,Ethena 的势头没有放缓迹象。协议刚刚批准 BNB 作为抵押资产,XRP 和 HYPE 代币也达到纳入门槛。这将他们的市场从 ETH 和比特币扩展到更广泛的资产。

最终的考验是 Ethena 能否在管理系统性风险的同时保持收益优势。如果成功,他们将创造加密历史上首个可扩展、可持续的收益型美元。如果失败,我们将看到另一个追逐高收益的危险故事。

无论如何,USDe 在 18 个月内达到 120 亿美元的壮举证明了,当创新与市场需求结合,金融产品可以以超乎想象的速度扩张。

所有评论