长期以来,Paradigm 一直是加密行业的标志性风投机构,代表着业内的顶级投资风格与审美,研究驱动型加密 VC 备受赞誉。但受行业周期性影响,在如今 VC 的普遍低迷阶段,Paradigm 也未幸免于难,其中表现之一是陷入前所未有的高管离职潮,今年 4 月以来至少 7 名员工已经离职,其中包括多名合伙人。

12 月,Paradigm 首位员工、普通合伙人 Charlie Noyes,以及 Paradigm 市场发展负责人 Nick Martitsch 相继宣布离职。

9 月,Paradigm 总法律顾问 Gina Moon、Paradigm 研究员 Transmissions11 离职。

6 月,Paradigm 业务运营主管 Teresa G. Grandía 离职。

4 月,Paradigm 工程主管 Loren Siebert、研究合伙人 samczsun 相继离职。

来源:RootData

此番离职潮,在一线 VC 中都极为少见,这反映出 Paradigm 已经陷入相当困难的阶段。从公开投资组合和交易频率来看,Paradigm 在过去两三年的投资频次明显降低,且缺乏具备行业共识的「代表作」,并且错过诸多高回报率项目,这些可能是 Paradigm 困境的主要来源。

屡屡接盘,错过明星标的

Paradigm 的黄金时代,大致集中在 2019—2021 年。这一阶段,它完成了对 Uniswap、Optimism、Lido、Flashbots 等关键项目的布局,并借此建立起强烈的品牌标签:技术基础设施、以太坊核心生态、长期主义,也让 Paradigm 在加密创业者与投资人圈内赢得不菲的声誉。

这些典型投资有几个共同特征:并非短期热点,而是底层协议或关键中间层;投资时点相对靠前,但并不极端早期;与 Paradigm 内部研究方向高度一致。

正是在这一阶段,Paradigm 形成了清晰且被反复强调的投资策略:研究驱动。但问题在于,这套方法论在后续周期中,面对行业逻辑的快速变化,逐渐显现出适应性不足,也使得 Paradigm 的投资表现与影响力出现了明显的落差感。

从 2022 年开始,新一代高增长项目开始更多出现在应用层、金融结构创新、机制设计与产品体验等方向,例如预测市场、收益结构协议、永续合约协议。这一轮项目往往迭代快、产品导向更强,对「技术正确性」的容忍度更高,而对「用户增长」和「机制效率」更敏感。

在上个周期,Paradigm 鲜明的支持并投资了 Blur、Friend.tech 这两个爆款项目,成为这两个项目走红的主要推手之一,但两者在发币后都快速地走向衰落,团队大量抛售代币并逐渐不再活跃,使得市场对 Paradigm 的投资眼光与风格开始产生质疑。

同时,Paradigm 还接盘了许多高估值项目的后续融资,这个策略在牛市中虽然曾使得 Paradigm 获利颇丰,但由于山寨币市场的持续低迷,以及投资标的本身的问题,Paradigm 的重仓项目几乎都在发币后快速跌破其成本价,或者发展状况不佳寻求转型。

2024 年 5 月,Paradigm 以 10 亿美元的估值领投 Farcaster 的 1.5 亿美元 A 轮融资,如今 Farcaster 宣布放弃社交赛道,转向钱包领域。

2024 年 5 月,Paradigm 以 8 亿美元的估值领投 Babylon 的 7000 万美元融资,如今 Babylon 代币 FDV 只有 1.8 亿美元。

2024 年 4 月,Paradigm 以 30 亿美元的估值领投 Monad 的 2.25 亿美元融资,如今 Monad 代币 FDV 只有 17 亿美元。

2022 年 6 月,Paradigm 以 16 亿美元的估值参投 Magic Eden 的 1.3 亿美元融资,如今 Magic Eden 代币 FDV 只有 2 亿美元。

对 Paradigm 更难以接受的是,它还错过了几年诸多高回报率项目的早期投资,例如 Ethena、Pump.fun、Ondo Finance、MYX 等。在热门的衍生品、RWA 赛道,Paradigm 近几年没有投资任何标的。

而从这几年加密行业最受资本市场看好的预测市场赛道,Paradigm 虽然早在 2019 年 1 月就投资了预测市场项目 Veil,但该项目运营不到一年即宣布停止运营。

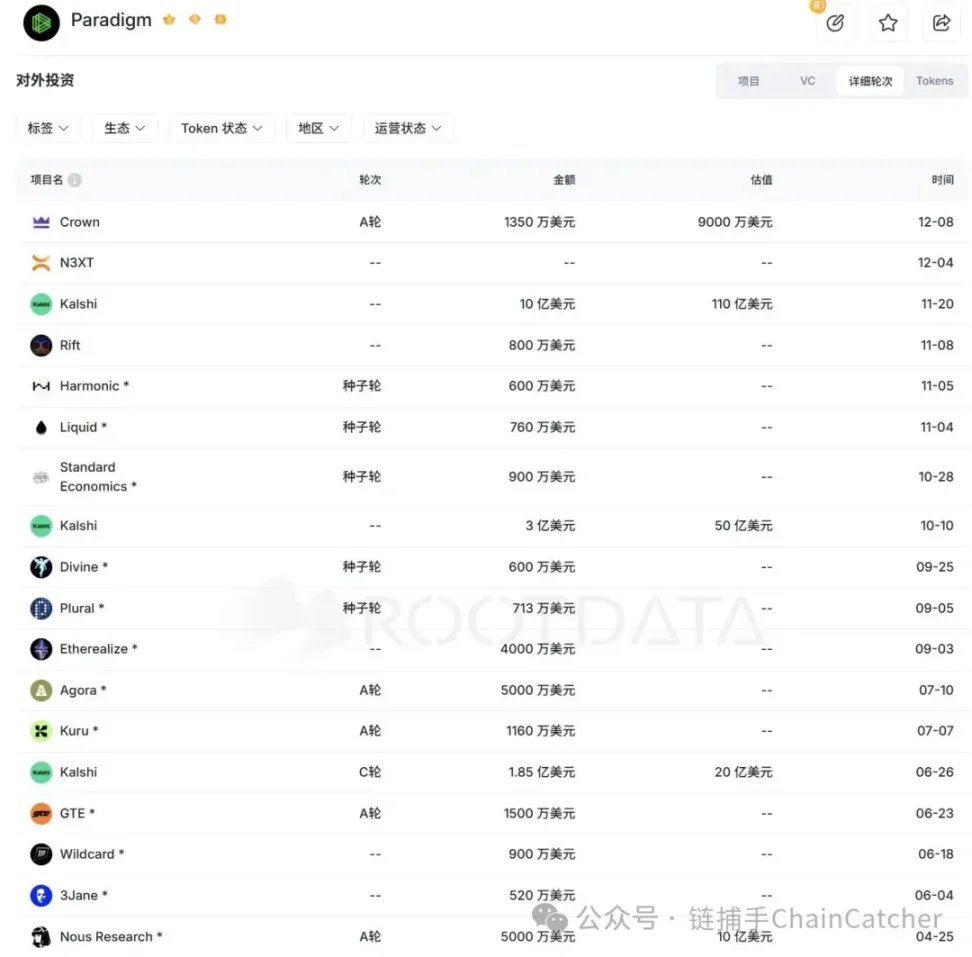

预测市场模式在理论上并不新颖,技术难度也并非顶级,失败的投资经历导致 Polymarket 的前五轮融资中 Paradigm 均未参与。或许是直到今年 1 月 Polymarket 以 12 亿美元估值宣布完成 1.5 亿美元融资,Paradigm 才意识到这个赛道的价值,转而开始重注 Polymarket 竞对 Kalshi,先是在今年 6 约以 20 亿美元估值领投其 1.85 亿美元融资,然后在半年内接连参与其估值为 50 亿美元与 110 亿美元的两轮融资。这也是 Paradigm 历史上投资过估值最高的项目。

从中可以看出,Paradigm 已经决心不能错过最热门赛道的核心投资标的,甚至于存在「fomo」心态。

孵化搁浅

深度参与项目孵化长期以来也是 Paradigm 的标志性风格之一,Uniswap、Flashbots 都是前几个周期 Paradigm 代表性案例。

在 Paradigm 此前发布的一篇文章中,该机构表示 Paradigm 是一个由开发者组成的团体,旨在为其他开发者提供支持。最卓有成效的合作往往是与创业团队深入合作,共同解决重要的商业和研究难题。

对于 VC 而言,在项目尚处于理念阶段时加入,能够更好地影响产品设计与战略方向,从而释放更大的价值潜力,并在投资层面获得更高的议价权与回报率。

手握多个成功案例的 Paradigm 这几年也在继续探索孵化模式,并且推出了制度化的 EIR(Entrepreneurs-in-Residence)模式,即双方在办公场所共同工作,由 VC 为创业者提供战略、技术、招聘等实质性支持。但从最近的几个案例来看,Paradigm 的这个模式也碰壁了。

2023 年 12 月,Paradigm 通过 EIR 机制合作开发了链上开发者平台 Shadow 并投资 900 万美元,但该项目在今年已经停止开发,创始团队转而推出未上市公司股权衍生品平台 Ventuals。

Paradigm 此前参与白皮书撰写、开发与投资的去中心化固定利率协议 Yield Protocol,也在 2023 年 10 月宣布停止运营。

随后,Paradigm 将目标转只基础设施赛道。2024 年 10 月,加密风投公司 Paradigm 宣布向其分拆公司 Ithaca 投资 2000 万美元。Ithaca 正在开发一个名为 Odyssey 的新型 Layer 2 区块链,Paradigm 首席技术官兼普通合伙人 Georgios Konstantopoulos 出任 Ithaca 的首席执行官,同时保留在 Paradigm 的职务。Paradigm 联合创始人 Matt Huang 担任 Ithaca 的董事长。

这个团队结构可以看出 Ithaca 完全由 Paradigm 核心团队下场开发,比此前的 Uniswap 等项目参与程度更深。在这个时间点选择 Layer2 赛道,如今来看称不上一个明智的选择。此后一年,Ithaca 在市场上也几乎没有任何重大动态。

今年年初,加密行业风口已经完全转向至稳定币与支付赛道,Paradigm 再次「跟风」,联合互联网支付巨头 Stripe 在今年 8 月推出面向支付场景的 Layer1 高性能公链 Tempo,Paradigm 联合创始人 Matt Huang 担任该项目 CEO。10 月,Tempo 将 Ithaca 收购,后者所有成员加入 Tempo。

此时,支付赛道已经有 Arc、RedotPay、Plasma、Stable、1Money、BVNK 等实力派项目发力,Tempo 在融资金额方面出于领先位置,并且具有 Stripe 的资源支持,在激烈的竞争中取得较为领先的身位。

Tempo 的支付之战,将成为 Paradigm 再度证明自己产品与研究能力的决定性战役。

结语

Paradigm 是否会再次找到属于自己的节奏,答案仍有待时间验证。但可以确定的是,它已经站在一个必须改变的位置上。

自今年 1 月以来,Paradigm 的投资频次已经明显提升, 从 2023-2024 年平均每月 1 笔,提升到平均每月 2 笔,早期阶段投资的占比明显提升。去年 6 月,Paradigm 还宣布完成 8.5 亿美元基金募资,仍然是如今手握现金规模最庞大的 VC 之一。

团队的更迭与投资策略的碰壁,并非某一家 VC 的独有困境,而是几乎所有长期机构在跨周期发展中都会经历的必经之路。如果说过去的 Paradigm 代表的是加密行业的「工程师时代」,那么接下来它所要面对的,或许是一个更加务实、更加以市场结果为导向的阶段。而这一次调整的成败,也将决定它是否还能在下一轮周期中,继续扮演定义者而非旁观者的角色。

所有评论