本文由X-explore和WuBlockchain联合发布 编译:Cointime Candice

加密货币交易所的清洗交易不是一个新话题。由于缺乏对中心化交易所(CEX)的监管,一些CEX倾向于清洗交易以掩盖真实交易量,以提高其交易量排名。因此,与以下内容一样,我们构建了交易量分析方法,以识别和阐述虚假交易量。

我们通过开放API获取了多个主流交易所的历史K线数据、实时深度数据和实时交易数据。这些交易所包括Binance、Bybit、OKX、Bitget、Phemex、Kucoin和Dydx。

1. 各个交易所的交易量概览

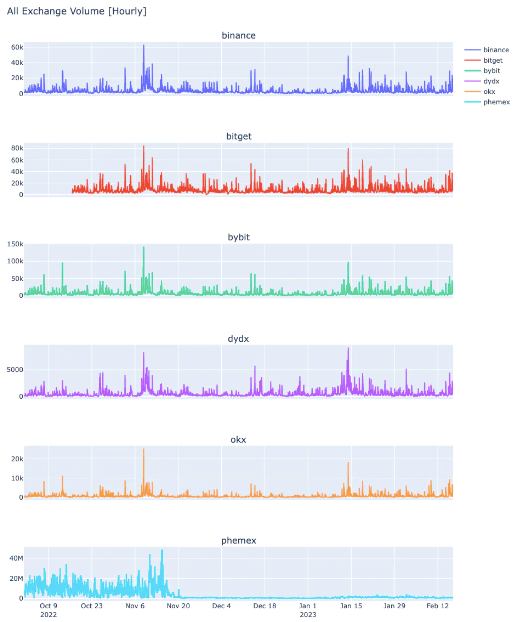

各个交易所的交易量

我们选择BTC期货合约作为我们的第一个检测分析。通过深入研究2022年9月1日之后每个交易所的BTC期货交易量,可以观察到大多数交易所的一些类似模式。

各交易所交易量的一些相似之处/差异:

- 交易量的一般形状和趋势有些统一。除Phemex外,其他交易所的交易量在同一时期有类似的峰值。

- 除Phemex外,每个交易所的成交量高峰期和低谷期都是重合的。

参考下图,与其他CEX相比,Phemex的交易量形状异常。

下图显示了Phemex的uBTCUSD交易对的价格和交易量图表。可以清楚地看到,从2022年8月19日起,交易量迅速增长,并从2022年9月16日至2022年11月19日,对这种疯狂的交易量进行了回调。之后,在没有任何迹象的情况下,交易量急剧下降,并将水平降至2022年8月19日之前的交易量。从2023年1月开始,成交量似乎再次反弹,并继续保持在较高水平。

2. 交易量和价格之间的关系

按照常理,市场上价格的波动会导致交易量的飙升,因为投资者会关闭他们的交易,或开立新的交易。根据我们的经验,周期性的巨大交易量往往伴随着价格的大幅下跌/上涨,在期货/衍生品市场更是如此。

考虑到加密硬币具有杠杆交易的特点,市场上的任何剧烈波动都可能被放大,并导致获利了结或停止交易。这将是成交量飙升的一个重要原因。因此,我们将价格大幅波动时的Phemex交易量变化作为调查的目标之一。

交易量——价格之间关系的快速阅览

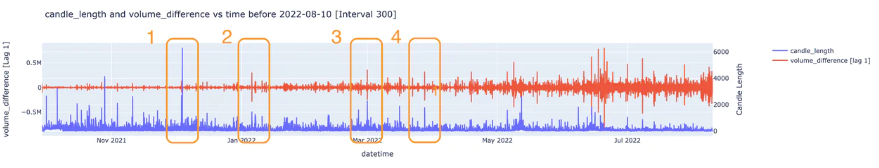

2022年8月10日之前。

我们选择了以下5分钟的K线数据。

蜡烛高度和交易量之间存在某种正相关关系[Lag 1]。

区间1

- 虽然蜡烛的高度很高(表明市场波动大),但交易量也有波动。

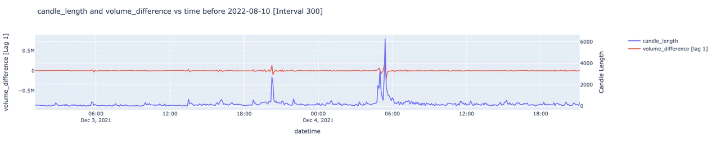

- 只看2022年12月4日(我们将轴分开以便看的更清楚)。

- 伴随着成交量波动的巨大市场波动。

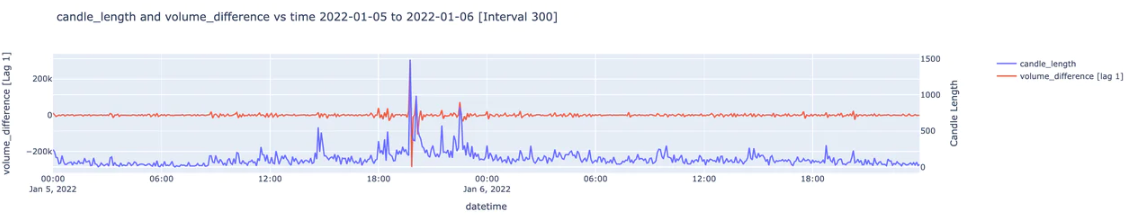

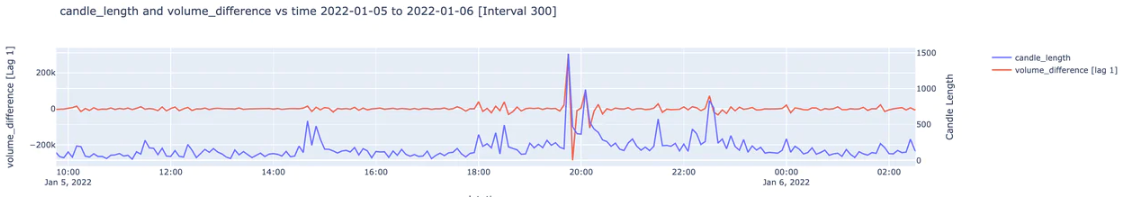

区间2

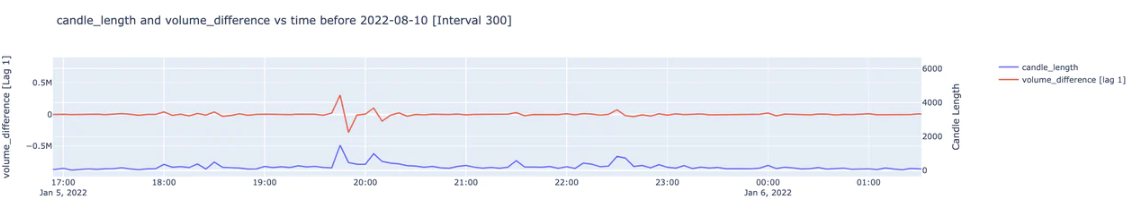

- 在2022年1月5日到6日之间。

- 放大波动的范围。(我们将轴分开以便看的更清楚)。

- 该波动有很大的关联性。

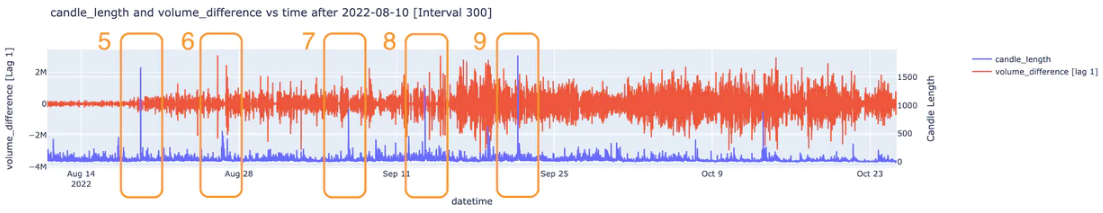

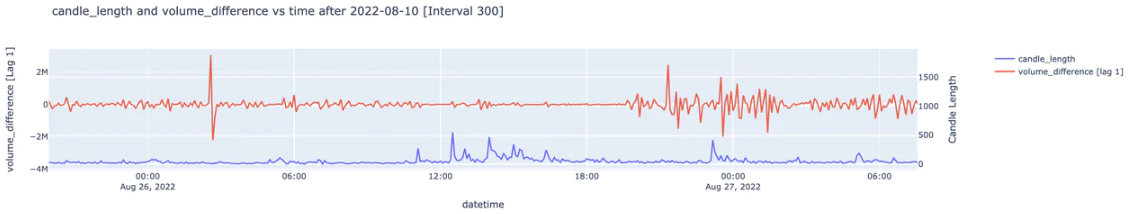

在2022年8月10日之后。

在这里,和前面一样,我们看一下5分钟的数据。

- 可以观察到,当有巨大的量差[Lag 1]时,似乎与蜡烛的长度没有太大的关联。

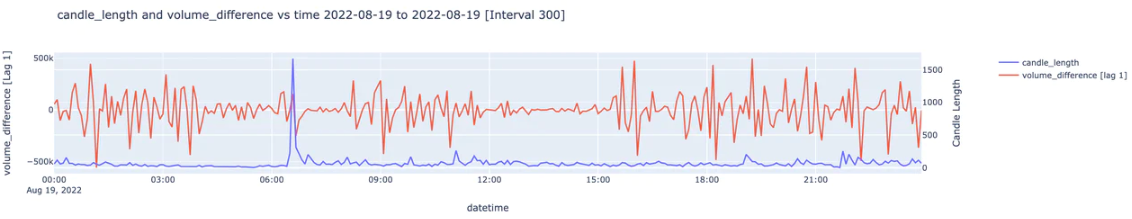

区间5

- 8月19日06:35左右,市场出现了巨大的波动。

- 然而,没有任何量的差异。

- 2022年8月19日。

- 仔细看看这里,似乎没有太大的关联性。

- 市场走势突然飙升。然而,没有任何成交量差异。

区间6

- 成交量似乎发生了巨大变化。[Lag 1]

- 然而,市场价格似乎没有太多变化。

- 8月26日02:35,成交量突然飙升(从Lag 1的巨大差异可以看出)。

- 然而,没有任何价格差异。

- 由于交易量差异较大,因此没有任何大的市场波动。

交易量的飙升在一定程度上伴随着巨大的市场波动——8月10日之前。

价格和交易量似乎是独立的,因为交易量的峰值和市场走势之间的相关性很弱/没有相关性——8月10日之后。

为了更加量化,与不同交易所之间的交易量价格相关性的比较,我们计算了每个交易所的相关系数。

计算相关性

为了量化这一点,我们计算了蜡烛长度和交易量之间的(皮尔逊)相关系数。

- 计算每天的相关性,并将其绘制在图表上。

- 这里使用皮尔逊积矩相关系数,因为它可以表示变量之间假定的线性关联的强度。

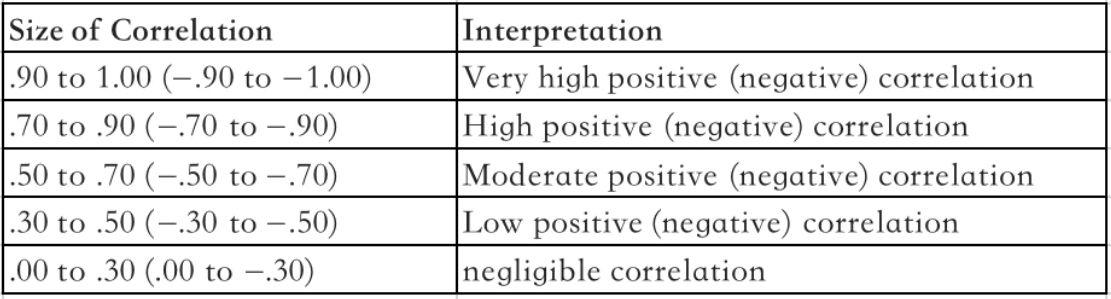

- 相关系数为零表示两个连续变量之间不存在线性关系,相关系数为−1或+1分别表示完美的正线性关系和负线性关系。在下表中可以找到一个很好的相关性度量。

- 我们主要分析BTC合约,但也包括ETH交易对。

跨交易所和特征进行比较。

从不同交易所获取相同的K线数据,比较其蜡烛高度和其成交量与这些参数之间的相关性:

- 我们将研究2021年9月以后的相关性(如有可能)

- 我们主要看5分钟的K线区间。

- 目前以Bybit和Binance为例。

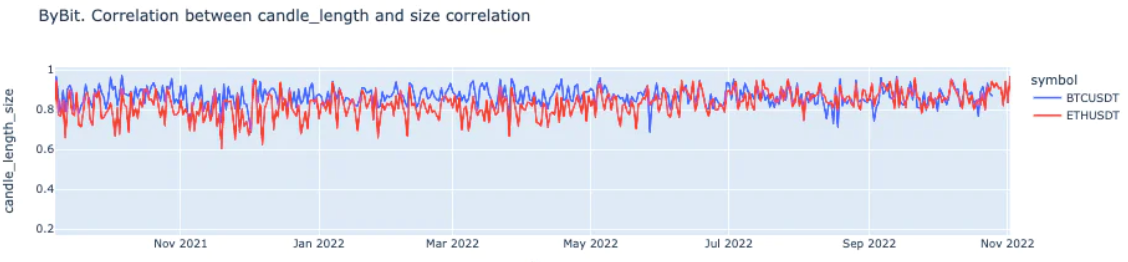

ByBit

看一下每天的相关性:

- 每天的相关度从最低的0.6到最高的0.97不等。

采取SMA10的简单移动平均线。

- SMA10正在增加。

- BTCUSDT SMA10保持在0.8以上,ETHUSDT保持在0.7以上。

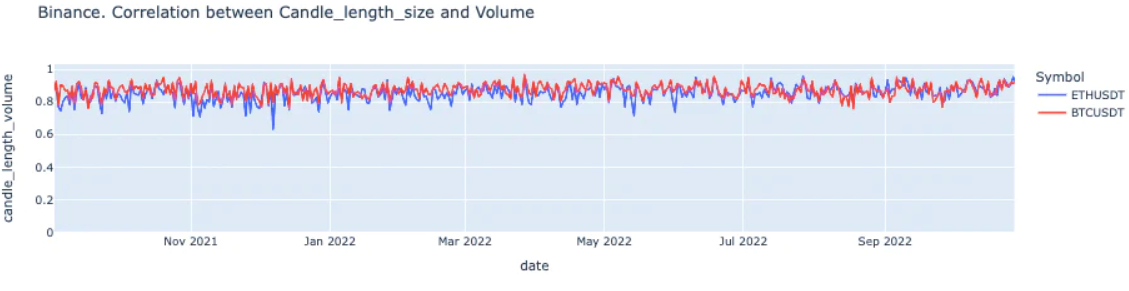

Binance

看一下每天的相关性:

- 与Bybit相似。相关性在0.63到0.97之间。

采取SMA10的简单移动平均线。

- SMA10正在增加。

- 两条均线大多在0.8的阈值以上。

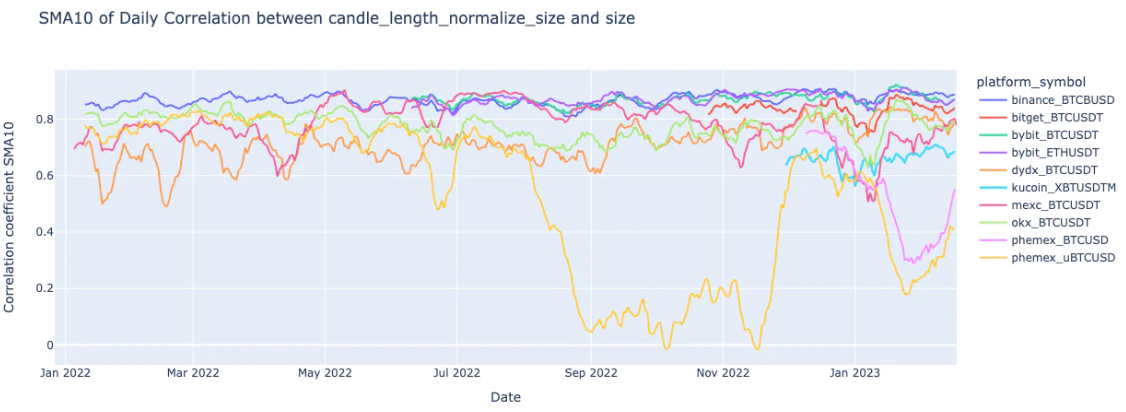

将其他交易所以及ETHUUSDT数据添加到同一图表中。

交易所中:

Dydx的相关系数在2022年5月之前显示出周期性。2021年8月,Dydx开始了从交易到收益的活动,每30天一轮,主要以用户的交易费用作为奖励的分配依据。因此,当用户的费用支出低于奖励时,就会带来清洗交易。此外,在每个时期结束之前,交易量急剧上升(20220215、20220314、20220412)。随着2022年5月DYDX代币价格快速下跌至低于2美元,交易挖矿不再有利可图,DYDX的相关系数也在逐步恢复。

Binance、Bitget、OKX以及Bybit具有相似的SMA10相关系数,该系数始终保持在0.75以上,表明存在较强的线性关系。

Kucoin的XBTUSDTM是线性合约,由于API的限制,我们只能获得2022年12月以来的数据。SMA10的范围为0.56至0.71,表明线性关系较弱。

Phemex的uBTCUSD SMA10在2022年5月后明显下降,在0.11至0.43之间,表明弱到无线性关系。相关系数从11月20日开始恢复到正常水平,持续到1月5日,然后再次下降。符合交易量的变化趋势,这也与Wu blockchain文章中的信息一致。这与其他交易所不同。

结合相关分析和交易量的变化趋势,我们可以推断Phemex存在虚假交易量的行为,而虚假交易量会在市场价格稳定时进行交易。在此期间,通常会出现异常增大的交易量。

3. 交易流

我们还分析了一些交易所的近期交易。

大的市场波动往往有大的交易量。这通常是由于:

- 交易数量的突然增加和涌入。

- 交易量较高的交易。

Binance

我们看了一下11月4日08:00至23:59的情况:

- Binance上的交易订单数量存在随机性,这符合常理。

我们专门研究了个人交易规模。在这里,我们绘制了个人交易规模以及相应时间的K线蜡烛长度。

可以看出,在K线长度较高的地方,交易量也较高。

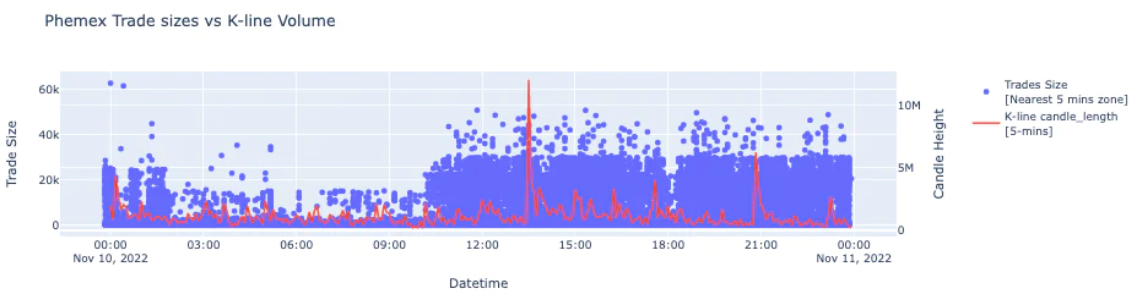

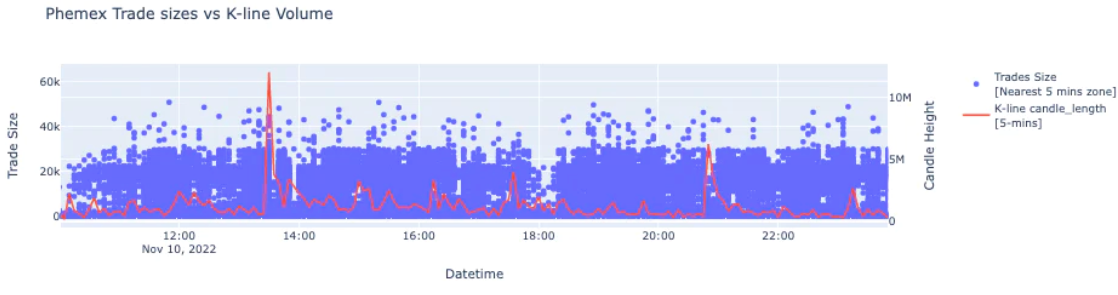

Phemex

原始Phemex的交易。

- 注意到,在+10K和+10K之间似乎都有一个硬上限。

叠加K线成交量,我们在这里是想看看在更高的K线成交量和更大的(单一)交易之间是否存在任何模式。

原始交易视图

在单个交易数据上叠加报告的K线量。

放大的视图

按小时查看。

一小时内的K线交易量分组。

- 原始交易和K线交易量之间没有明显的关系。交易订单的大小没有显示随机性。

- 与Binance相比,交易规模相对停滞。变化的是交易的密度,而不是单个交易规模。

4. 订单深度与交易量

深度被认为是衡量外汇流动性的重要指标。由于交易成本较低,交易者更喜欢深度更好的市场。我们调查各个交易所的订单深度,以确定是否存在任何可能观察到的模式或趋势。

订单深度数据每10秒记录一次。

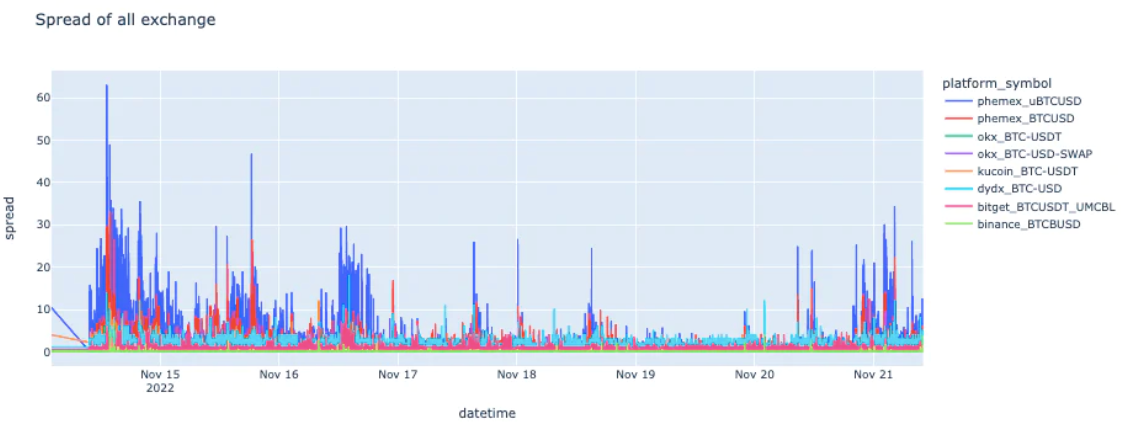

扩散

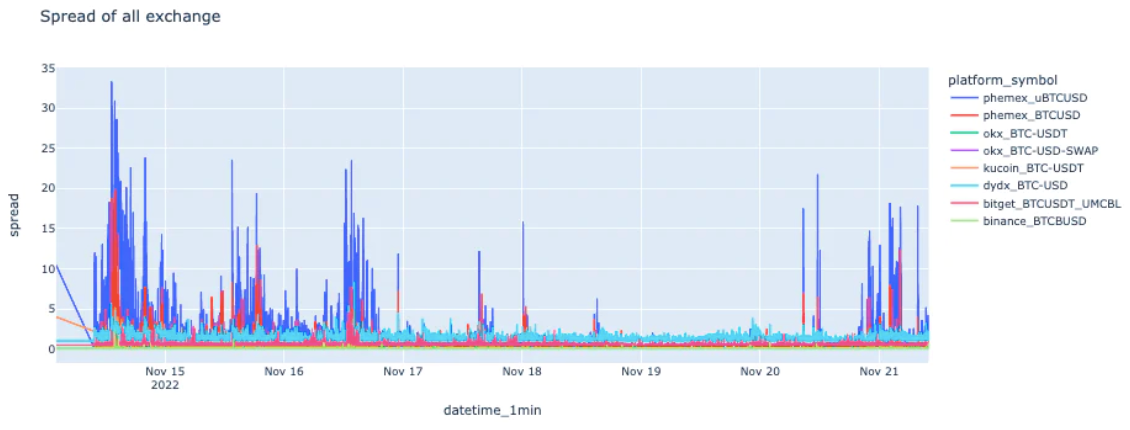

利用第一层的买入和卖出,我们得出了特定时间的价差。我们把它与时间作了比较,以得到一个图。

交易所的原始价差。

在所有交易所中,Phemex的价差最高。

扩散,按分钟计算的平均数。

- 按分钟计算,可以看到Phemex的点差很容易达到其他交易所的3-5倍。

考虑到Phemex的价差不是最窄的,质疑其交易量会如此之大。

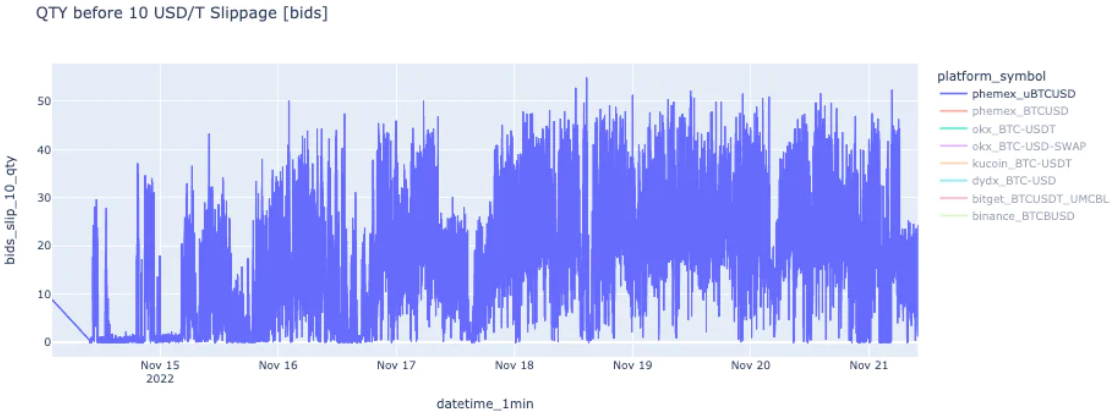

在定价滑点的情况下,可以交易多少个合约?

在这里,我们想看看如果我们设定一个特定的滑点,我们会得到多少数量的硬币。交易的合约越多,交易所的流动性越好。

这里,我们设定滑点金额为10美元/吨。

(我们从中间点计算了10 USD/T滑点前的账面上的硬币[BTC]数量)

竞价

看一下在10 USD/T的滑点发生之前我们会得到多少硬币。

- Binance的数量似乎一直很高,这表明他们的账面深度非常健康。交易者可能会以10USDT的差价开出100多个BTC合约。

转入Phemex的uBTCUSD交易量

据观察:

- 该账面深度不一致。从0.1到50枚硬币不等。

- 观察到的问题也是如此。

定价的美元/吨金额。

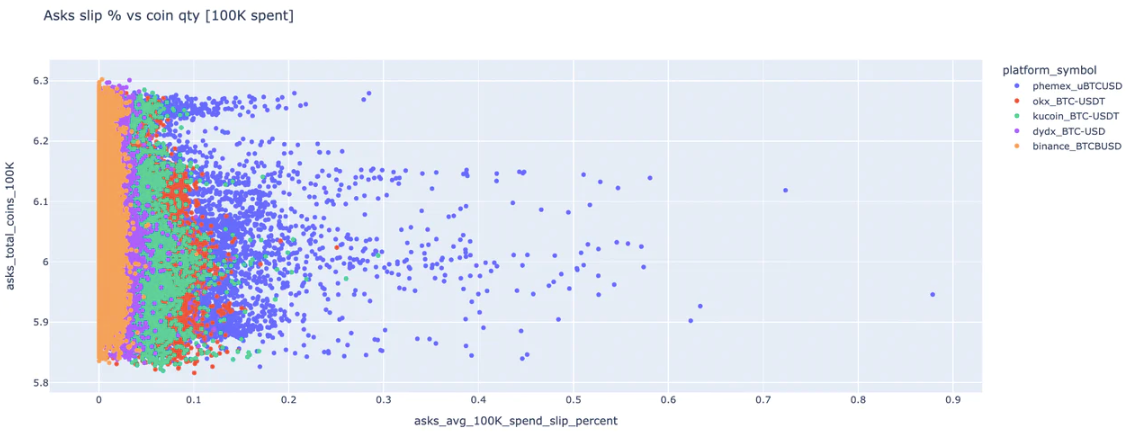

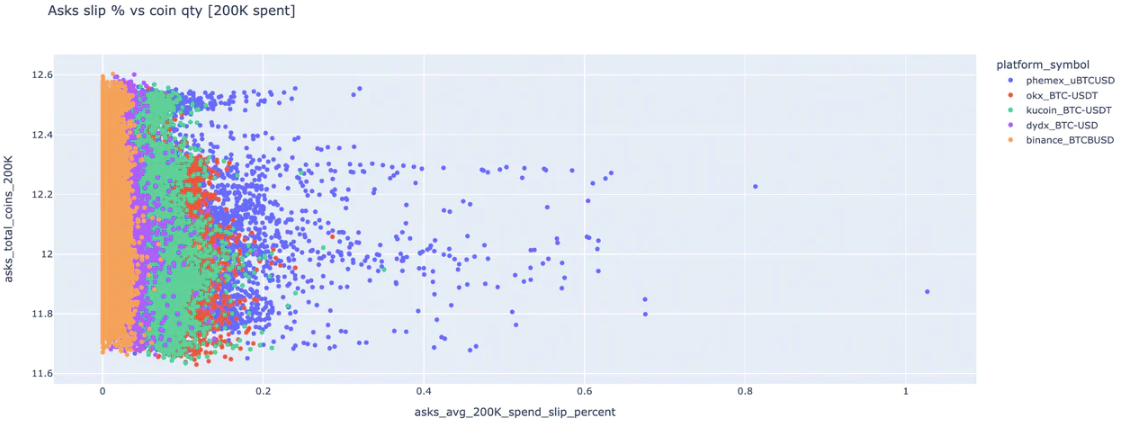

我们还尝试了另一种方式。我们确定了支出金额,并确定了由此产生的百分比下滑。

在这个实验中,我们首先将花费的金额设定为10万/15万/20万美元/吨。

我们计算了购买硬币的数量,以及每个硬币的平均价格。

在这里,我们绘制了硬币数量与滑点(从中间价格)的关系。我们需要注意X轴上的数字。y轴的数值变化是由于市场价格的波动造成的。

我们只取了足够深的账面深度。

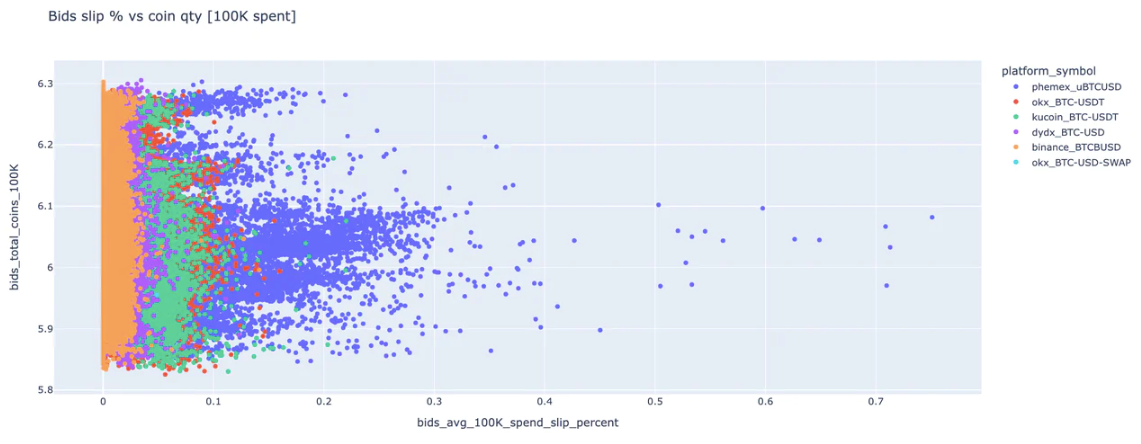

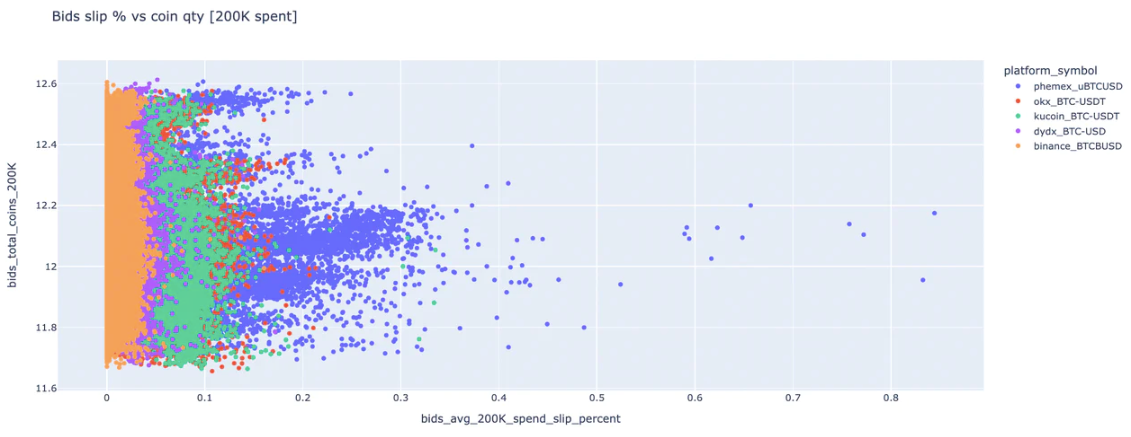

卖出价10万

卖出价15万

卖出价20万

- 对于这些要价,Phemex的下滑幅度最大。

买入价10万

买入价15万

买入价20万

- 对于买入价,Phemex的滑点也是最高的。

总而言之,Binance和Dydx似乎有非常好的账面深度和价格。Kucoin和Okx紧随其后,而Phemex有一些最大的滑点。

5. 估算虚假交易量。

经过交易量和价格变化的对比分析,以及与订单深度的对比,可以合理推测Phemex涉嫌虚假交易量。

在这一部分中,我们将介绍一种估计报告交易量实际比例的方法。

比率模型

我们建立了一个模型,内容如下

- 观察到Phemex的价格波动与交易量之间存在微弱的相关性,我们假设交易所的虚假交易主要发生在价格波动较小的时期。也就是说,价格大幅波动期间的交易量是真实的。这是估算虚假交易量比例的保守假设。

- 将市场快速波动时正常交易量(Binance、OKX等)的交易所交易量除以全天交易量,得到比率R。

- 将市场快速波动时的异常交易量除以比率R,以估计实际交易量。

使用选定的天数,我们计算了每天交易量与相关交易量的百分比。

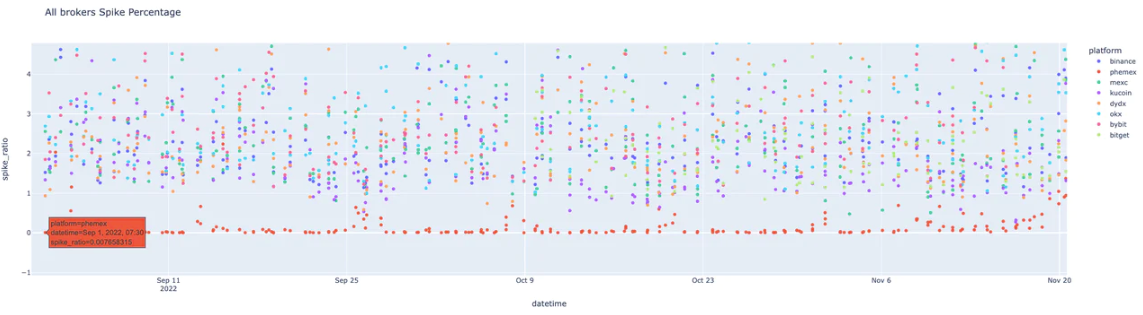

- 比率(峰值量与每日量的比率)与日期时间的关系图如下所示。

完整图

- 在散点图上,在每个日期时间(每5分钟间隔),通常低于每日交易量的10%,只有少数例外。

- 散点图上的大多数点显示,百分比在1%和8%之间变化。

放大图

- Phemex的峰值交易量比率往往明显较低,Phemex的绘图点与其他交易所有差距。

- Phemex的峰值交易量比率似乎在0.02%和0.09%之间变化,偶尔有一些点超过0.5%。

据观察,OKX似乎有最高的比例。

Phemex的标绘点似乎大部分时间都低于1%。

利用每个日期时间的比率平均值和Phemex的峰值K线交易量,我们来估计Phemex的实际交易量。

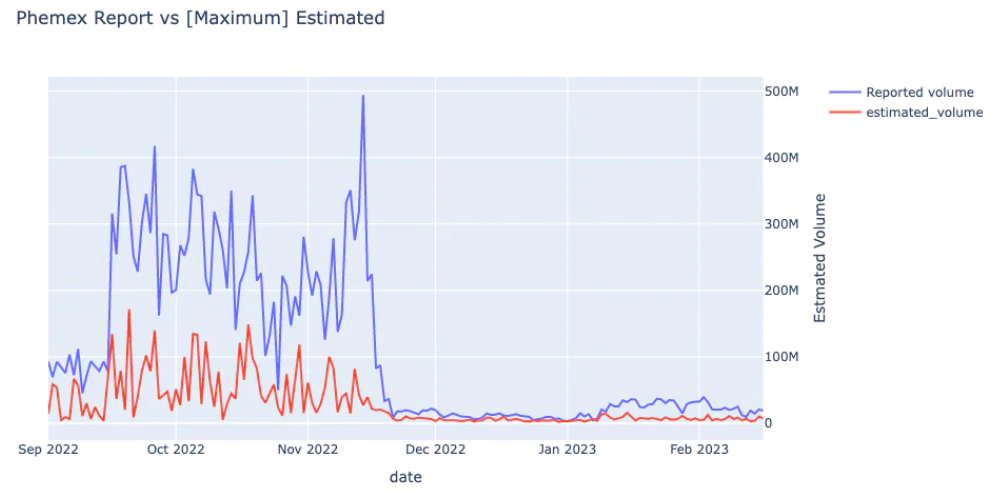

以每天的估计量,我们将其与报告的量数据进行了比较,并在下面的线图中显示了结果。

- 有一些明显的差距,估计量完全低于报告量。

- 每日估计量与报告量的比率约为3%至92.8%。

- 在所有日期的交易量总和上取一个简单的比率,最小/最大估计交易量在报告数据的5%-25%之间。

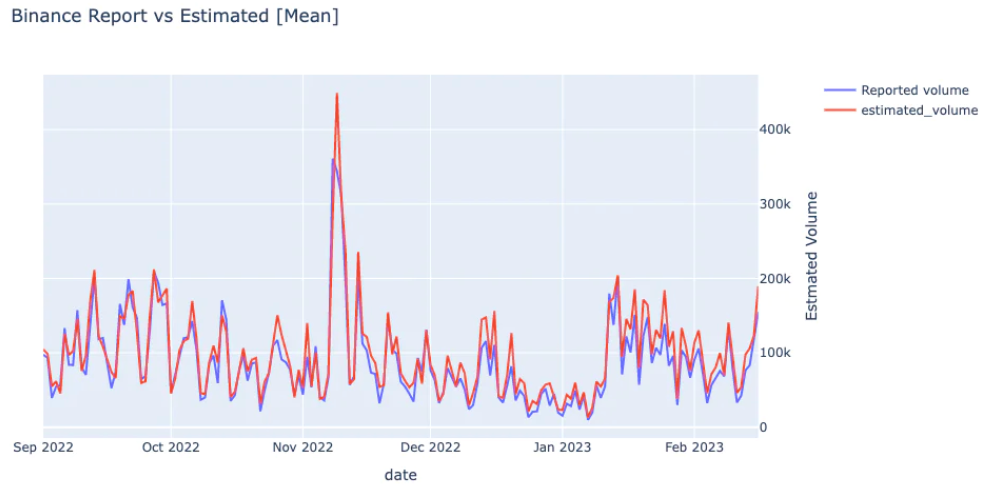

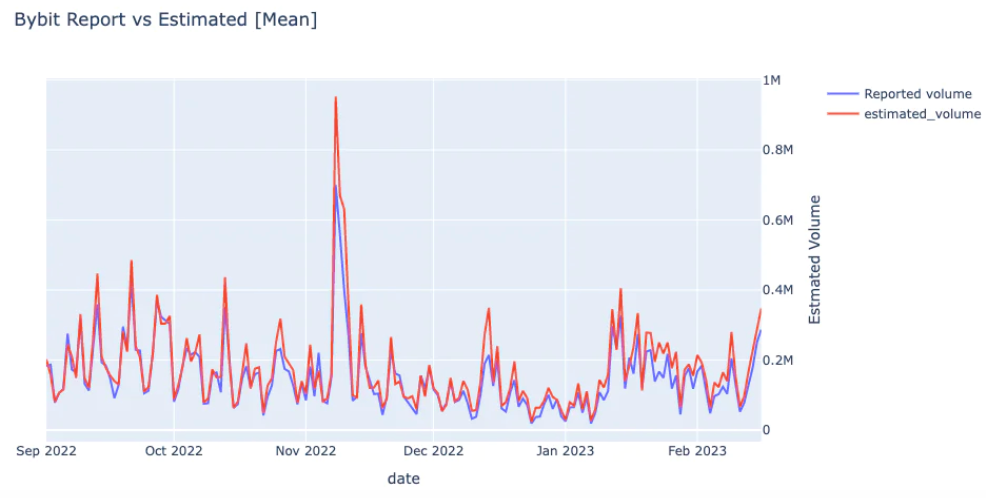

- 用同样的方法估计Binance和Bybit的真实交易量比率,结果与报告交易量非常接近。

总结

- 我们采用了最受欢迎的中心化交易所的各种公开数据。

- Phemex的交易量显示出与其他交易所不同的模式。Phemex平台上交易量的突然增加似乎很有意思,但这是不正常的。

- 与其他交易所相比,Phemex的交易量与线高数据的相关性明显较低。这表明,Phemex的交易量不仅仅取决于市场走势,可能还有其他因素推动其交易量。

- Phemex似乎在大多数交易所都有最高的价差和滑差。这应该会阻止一些客户进行交易。

- 对一些飙升的交易量进行比率分析估计,估计的交易量介于Phemex报告交易量的最小5%到最大25%之间。

- 通过深入研究单个交易数据,即使市场出现波动,或者据报道Kline交易量数据较高,Phemex的交易规模也没有太大变化。与Binance相反,当有市场变动导致巨大的K线交易量时,就会出现(单笔)大额交易。

本文由CoinTime整理编译,转载请注明来源。

所有评论