深入研究Curve

DeFi的优势之一是可组合性,这意味着系统的构建块可以自由地相互作用,形成新的服务。

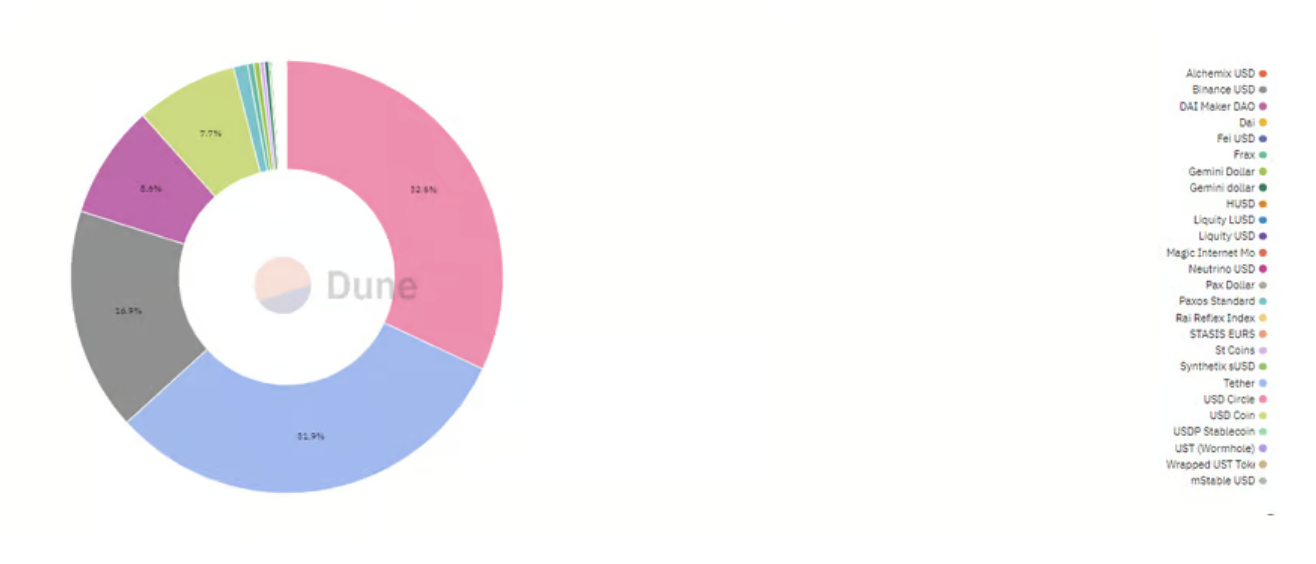

稳定币是代币抵押品支持的具有固定汇率的代币示例。虽然稳定币可以促进支付和交易,但它们也可以在 DeFi 中产生回报,并有可能扩大。

DeFi 中的 TVL

政策制定者关注稳定币,是因为它们的快速增长、正在发展的全球用例以及潜在的金融风险传染渠道。

稳定币和无担保的加密资产一样,是更大的加密资产生态系统的一部分。

为应对比特币和以太币等无担保加密资产的高价格波动而采取的措施。稳定币的低价格波动性使其成为需要这些资产的各种应用的理想选择。

2023年,稳定币的使用率继续攀升,每天有数十万用户依赖这些与美元挂钩的加密货币,目前稳定币的市值为1452.9亿美元。

稳定币供应和增长

除了缓解传统金融的痛苦外,DeFi也是新金融模式的试验场。Curve Finance是改变许多DeFi项目游戏规则的一种模式,它为其原生代币池吸引了数十亿美元的流动资金。

CRV的代币经济学,创造了一个竞争性和游戏化的激励结构,是这一转变背后的驱动力。

Curve Finance

在2020年推出的挂钩资产DEX,Curve Finance几乎立即证明了市场对其平台的需求。

Curve的治理代币运营着Curve DAO,催生了一个具有创新金融工具的伪加密货币经济。

根据Defi Llama的说法,该协议目前的TVL约为50亿美元。

本报告将深入研究该协议的关键指标和CRV代币的估值。

Curve Finance支持十个区块链网络,包括:

- 以太坊

- Polygon

- Fantom

- Celo

- Arbitrum

- Avalanche

- Kava

- Glosis

- Moonbeam

- Optimism

Curve的历史

Curve Finance于2020年1月由Michael Egorov创立,提供一个建立在AMM架构上的去中心化交易所,优化了具有相同挂钩的数字资产的交换。发展到2020年8月,它又成立了Curve DAO。

Michael Egorov于其它人又共同创立了NuCypher,这是一家加密货币公司,创建基础设施和协议以保护用户隐私。他在2015年被任命为该公司的CTO。

在Curve V1的成功之后,Egorov在2021年中期创建了Curve V2。这个新版本的协议将允许Curve交易非挂钩的资产。Curve现在有几十个流动资金池可以交易,每天的交易量可以轻松地从1亿美元到几十亿美元不等。

它也可以在所有流行的以太坊虚拟机(EVM)兼容网络上使用,包括以太坊,Arbitrum,Polygon和Avalanche。

什么是CRV代币?

CRV是Curve协议的原生效用代币。治理、LP奖励、增加收益(如veCRV)和代币燃烧是它的一些关键用例。

大多数DAO是由授予持有人投票权的治理代币管理的。在这种情况下,Curve DAO是由CRV代币管理的。

CRV代币可以通过将资产存入流动性池以换取代币奖励来购买或获得。通过向Curve流动性池提供DAI,你可以获得CRV代币、费用和利息。获得资产和拥有强大的DeFi协议是CRV代币收益率耕作的两个优势,这也增加了作为Curve流动性提供者的工作动力。

此外,任何拥有足够数量的投票锁定CRV代币的一方都可以对Curve协议提出更新(意味着CRV加密货币持有人可以参与协议的决策过程)。更新的一些例子包括转移或重新定位费用,建立新的流动性池,以及调整产量“养殖奖励”。

是什么赋予了Curve代币价值?

Curve主要使用AMM进行稳定币交易。由于这项任务,它受到了很多关注。

鉴于CRV是一种治理代币,用户根据他们的流动性承诺和所有权长度分配代币,Curve DAO及其原生代币推动盈利能力增加。

DeFi 交易的兴起推动了 AMM 产生了大量的流动性和相应的用户收益,确保了 Curve 的长寿。

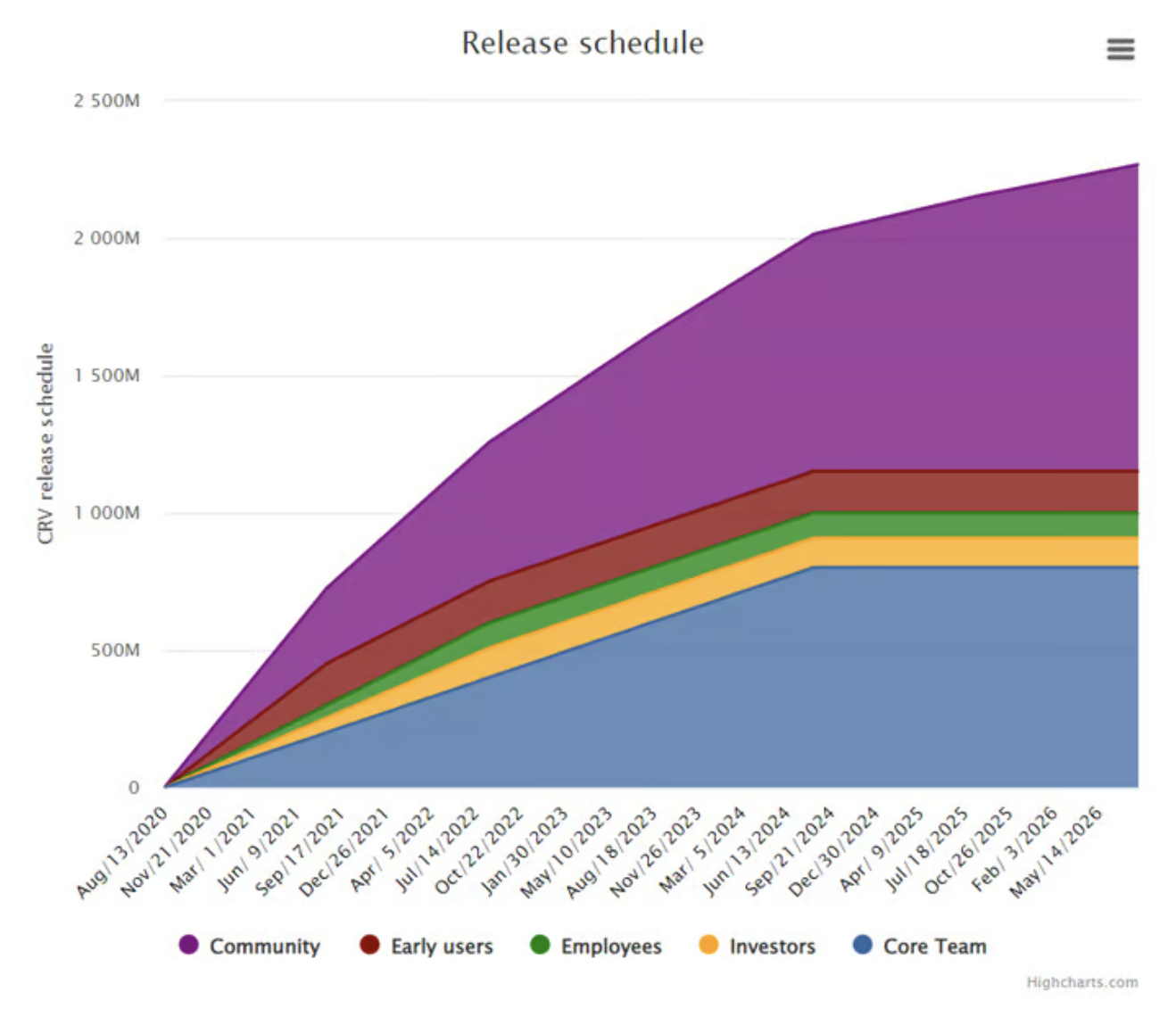

Curve代币有多少?

- 该代币发布时,供应量为30.3亿枚,按以下顺序分配:

- 流动性提供者:62%

- 股东:30%

- 员工:3%

- 社区储备:5%

团队成员和投资者获得30%的代币供应。这个群体的代币归属期最长为4年。员工可以保留他们的代币长达两年。

CRV开始时有13亿枚代币,占总代币供应量的43%。

Curve按照以下顺序分配供应:

- 流动性提供者:5%

- 股东:30%

- 员工:3%

- 社区储备:5%

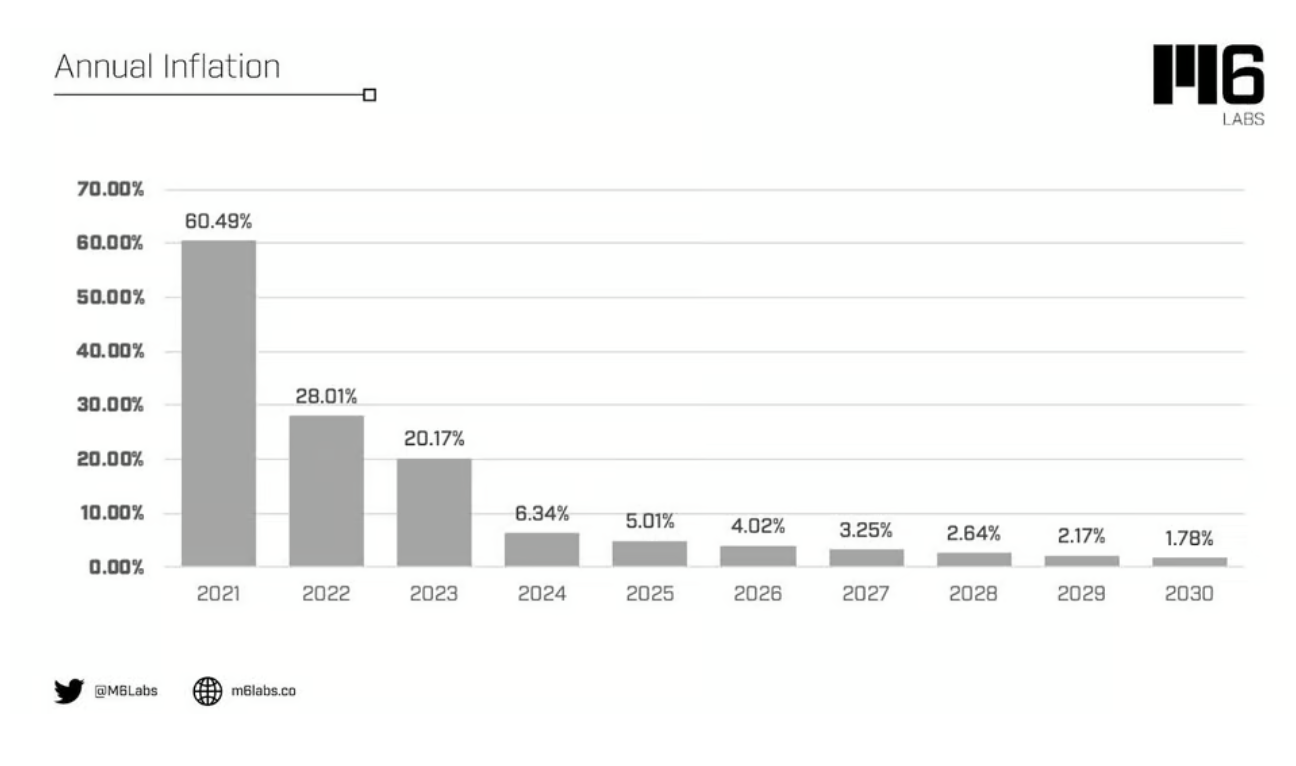

通货膨胀已经被Curve用来吸引用户增长,因为CRV不断被铸造以激励流动性提供者。这种通货膨胀将无限期地持续下去,其速度将呈指数级下降,使未来五年成为释放总供应量的最重要时期。

Curve Finance是如何运作的?

Curve是DeFi中关于平衡和数量的最重要的DEX。如前所述,它是一个自动做市商(AMM),这意味着当人们交易加密货币资产时,没有中间商。

在 AMM 上交换加密货币的人是在点对点交易合约,而不是点对点交易资产。 Curve 控制的广泛的流动资金池使这成为可能。

用户可以依靠Curve将一种加密货币兑换成另一种加密货币,而不必担心流动性耗尽。此外,高流动性有助于避免从一天到另一天的巨大价格波动。

Curve还提供了一些额外的优势,这也是其成功的原因:

- 低交易费用 - 每个交易所的价值的0.04%。这对DEX来说是非常低的。

- 可组合性 - 用户可以轻松地在Curve上交换不同链的加密货币。

- StableSwap - 该平台引入了StableSwap机制。它使用户能够有效地交换相同价值的代币,对于想要交换大量资金的鲸鱼来说特别有用。

- CRV代币奖励 - Curve为用户提供了极好的奖励,以质押他们的加密货币,增加资金池的流动性。

Curve吸引了许多用户在平台上质押他们的资产,为创建深度流动性资金池做出了贡献。目前有几个Curve资金池,并一直在增加新的资金池。

什么是Curve fees?

在以太坊上交换稳定币时,交换费通常在0.04%左右,这被认为是最有效的。

存款和提款费用在0%和0.02%之间,取决于存款和提款是否平衡。例如,如果费用为0%,用户可以免费存入USDC并以USDT提取。平衡的存款和取款是免费的。

使用Curve所涉及的风险

Curve承担着在DEX上交换和使用AMM的风险,即所谓的无常损失;然而,通过提供交易稳定币的能力,用户消除了通常与加密货币市场有关的资产波动风险。

Curve利用智能合约从借贷协议中自行堆积风险(仅适用于Y&C池)。因此,这些池子具有更大的安全性和更低的风险,使用户有动力提供流动性。

虽然MixBytes和ChainSecurity已经对Curve进行了审计,但安全审计并不能消除风险。

Curve战争

Curve战争是上述代币经济学在宏观规模上发挥作用的地方。使他们的代币在市场上尽可能地具有流动性和随时可供交换,这符合每个项目的利益--在这种情况下就是Curve。

大多数项目用原生代币奖励流动性提供者,但这可能会变得昂贵,而且并不总是有利可图的。有了Curve,如果项目有足够的veCRV,流动性可以通过获得更高的CRV奖励收益来激励。

这种通过获取veCRV来获取收益的斗争被称为 “Curve战争”。这些战争现在有层层叠叠的各种协议,简化了过程,同时消除了CRV的tokenomics的缺点。此外,随着时间的推移,人们一致认为战争已经转移到了Convex Finance,它吸引了大部分CRV代币。

28.01%

28.01%是2023年CRV的通货膨胀百分比率。目前的日均锁定率更低,约为36%,在Yearn finance推出其流动性包装物yCRV后,日均锁定率已从28.5%上升。

在2023年,4亿CRV通胀中的35%将被锁定为veCRV,导致veCRV供应增加22%。

因此,如果交易量和贿赂量保持不变,veCRV的收益率和贿赂量将被稀释22%。

对于Curve来说,最重要的是获得更多的交易量,以弥补今年和明年的严重稀释的赌注。从2024年8月起,通货膨胀率将大大降低,费用/贿赂很可能会覆盖它。

这对Curve来说是一个非常决定性的时刻,crvUSD的推出可以带来更多的交易量,激励人们锁定CRV而不是卖出。

Convex Finance--Curve战争中的领导者

Convex成为Curve Wars的领导者有一个不同的原因。许多项目旨在为他们的资金池吸引流动性,而Convex是一个Curve模型层,通过提供流动性使散户更容易赚钱。

Curve Finance 允许你锁定CRV,以增加你的奖励和赚取交易费,但锁定所需的veCRV金额和4年的锁定期对小投资者来说是相对便宜的。Convex通过聚合所有流动性供应商的CRV来提供最高的收益率,填补了这一空白。

Convex拥有Curve 85%的TVL和近50%的所有可用CRV供应,这并不令人惊讶。

然而,Convex Finance有一个DAO投票结构,CVX可以投票决定Convex应该如何使用其veCRV。然后Convex通过投票在Curve的DAO上实施这些决定。现在,对于希望在其代币上获得更多流动性的协议来说,收购CVX代币而不是CRV代币更有意义。向CVX持有者行贿也成为增加流动性的流行方法,这证实了Curve战争现在是在Convex的地盘上进行的。

Curve战争继续

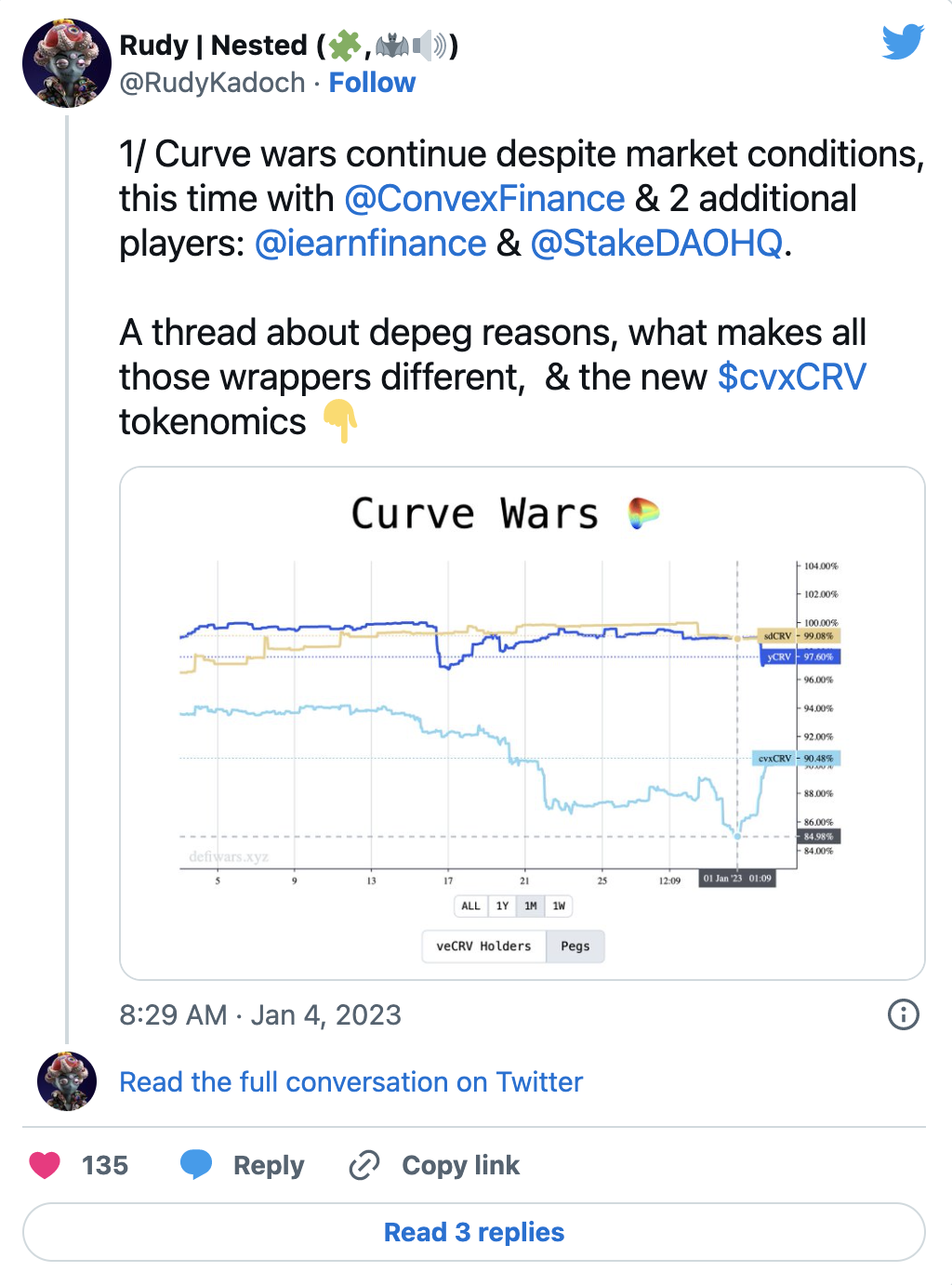

尽管有市场条件,这次Curve战争仍在继续,有Convex Finance和两个新玩家(Yearn Finance和Stake DAO)。

ConvexFinance向cvxCRV持有者提供16%的平均年利率,而对yCRV和sdCRV持有者则高出两倍到四倍。

- 人们正在寻求收益最大化,这就是为什么yCRV年利率在12月增加到70%,这要归功于Megaboost和Bribes。Yearn的yCRV金库已经收到超过600万CRV存款,在一个月内将其供应量从1900万增加到2560万。

- 大多数存入yCRV金库的CRV来自cvxCRV持有人,当时cvxCRV/CRV流动性池已经不平衡。

- 上述事件对几天前达到84%的cvxCRV挂钩又造成了沉重的打击。

- Convex Finance、Yearn Finance和Stake DAO必须将其挂钩保持在接近1的水平。目标是尽可能多地收集CRV。如果在市场上购买CRV wrappers比铸造新的wrappers更便宜,上述协议将无法积累更多的CRV。

- 已经有8个月了,因为在其他地方买更便宜,所以没有更多的CRV被锁定在Convex。

- 为了解决这个从长远来看可能是致命的问题,Convex Finance在1月2日作出反应,宣布了新的cvxCRV代币学。

总结

更多的勇士正在为CRV蛋糕而战,包括StakeDAO、Abracadabra,以及像Votium这样建立在Convex之上的协议,以结束Curve战争。

虽然'战争'和'贿赂'并不完全是庆祝的理由,但加密货币爱好者将其视为金矿。

Curve Finance与其他去中心化交易所不同,它只集中在稳定币流动性池上。DEX的交易费用比其他交易所低得多,这为Curve提供了大量的流动性。这种过剩的流动性降低了滑点率,吸引了更多的鲸鱼。

所有评论