最新消息,经过 68 票赞成、 30 票反对的表决后,美国参议院已投票通过《GENIUS 法案》。属于稳定币的黄金时代,即将拉开帷幕。

此前,我们曾对稳定币行业的过往发展予以简要梳理;而现在,伴随着 Circle 携「稳定币第一股」的势头以超 200 亿美元的市值强劲登陆美股,稳定币市场中的龙二 USDC 和稳定币市场霸主 USDT 逐渐产生分野,前者以合规、补贴、生息为重点,尤其在 Solana 生态表现活跃;后者则以去中心化、多元化布局、现实支付应用为核心,尤其在跨境贸易、全球货币方面扮演着重要角色。

Odaily 星球日报将于本文系统梳理 USDT 及 USDC 过往发展历程及现状,我们试图以史为鉴,追索两大稳定币项目的未来发展方向。

稳定币格局初定:龙一、龙二成长史

回看过往,USDT 和 USDC 两大稳定币能够走到今天的「龙一」、「龙二」地位,并非偶然,而其二者之间的竞争格局和市场表现,某种程度上也成为了如同「加密晴雨表」一般的行业指标。

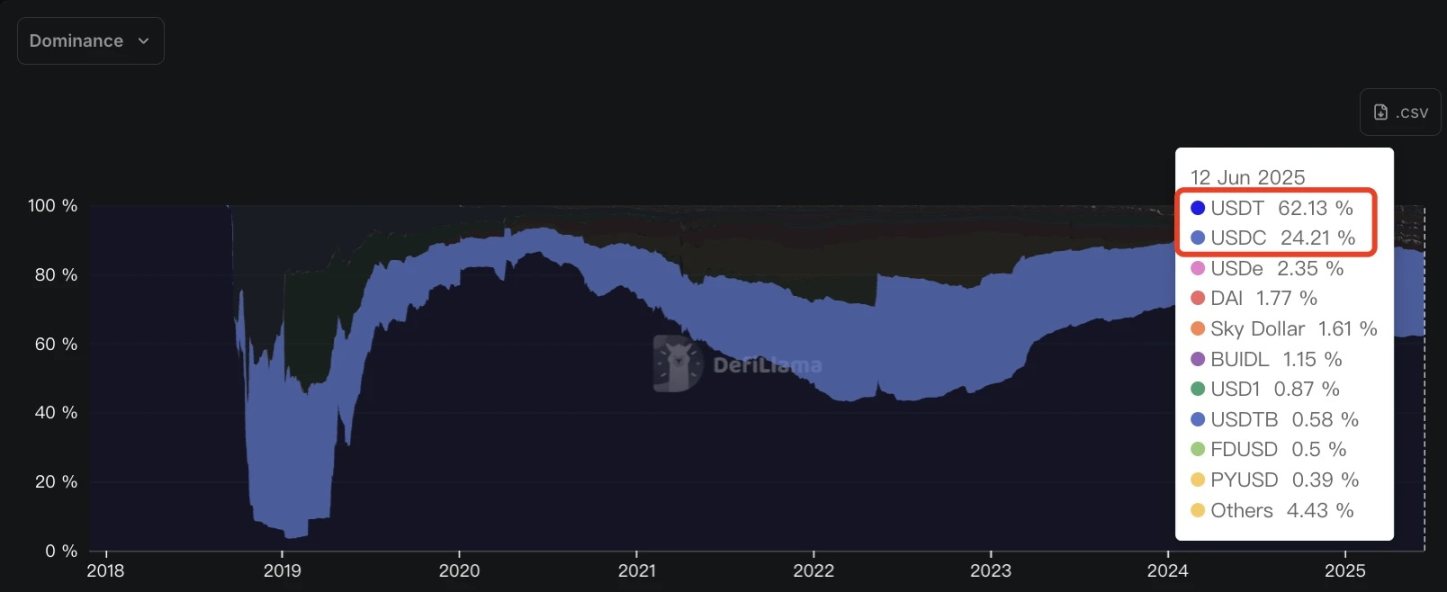

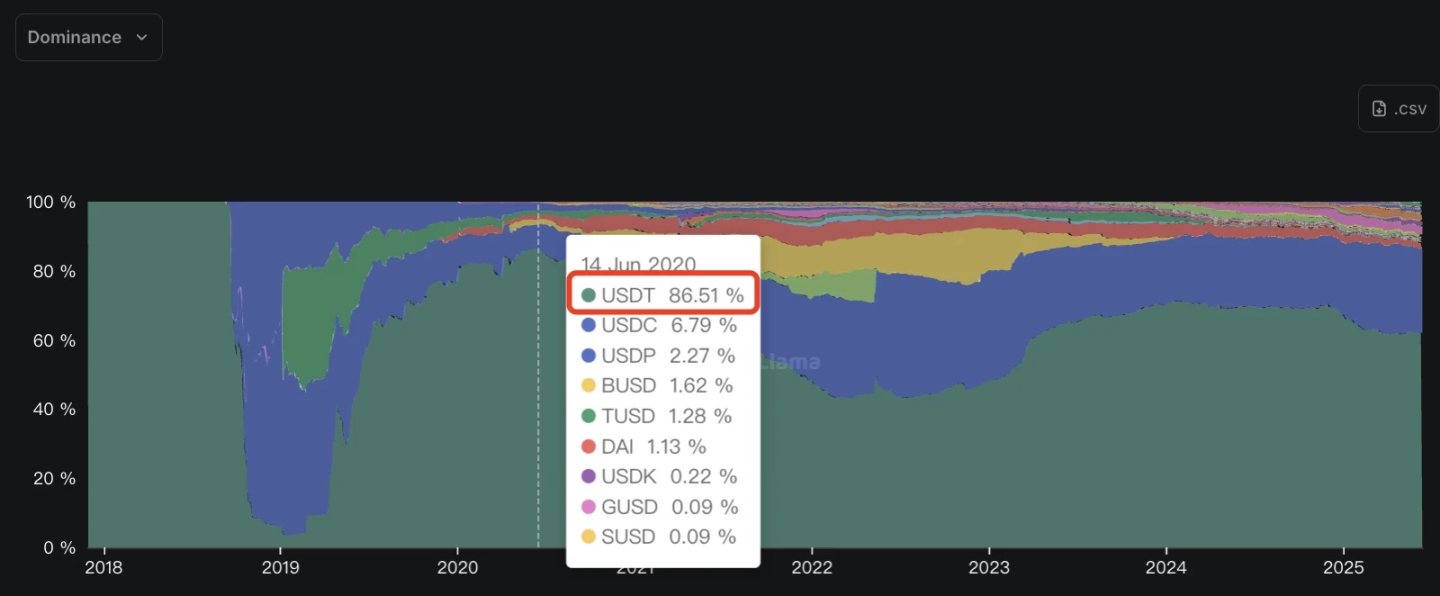

根据 DefiLlama 数据,截止 6 月 12 日,作为「稳定币赛道开创者」,由 Tether 于 2014 年开始发行的 USDT 长期处于「龙头位置」,目前市值约为 1560 亿美元,市场占有率高达 62.1% ;由 Circle 发行的 USDC 则一直以「稳定币赛道龙二」的身份活跃在加密货币市场,目前市值约为 608 亿美元,市场占有率约为 24.2% 。包括 USDe、DAI、Sky Dollar、BUIDL、USD 1 在内的其他稳定币项目累计占比不足 15% 。

而要追溯 USDT 与 USDC 「龙头之争」的关键节点, 2019 年毫无疑问首当其冲。

USDT 的霸道之路:联手波场 TRON,抓住 DeFi Summer 与全球应用场景

2019 年,在兄弟公司 BitFinex 经历了 12 万枚 BTC 被盗案、Tether 资金储备银行中断合作、纽约州总检察长办公室(NYAG)发起对 Tether 储备金调查等一系列风波之后,Tether 与波场 TRON 生态达成了官方合作。

自此,在比特币网络和以太坊生态之后,波场 TRON 成为助推 USDT 狂飙猛进的第三个生态网络,并通过前期的官方补贴以及随后的能量租赁模式逐渐成为 USDT 发行第一大网络。目前,据 Tether 官网, USDT 在波场 TRON 生态的发行量高达 782 亿美元,占 USDT 总发行量的 50% 左右,堪称 「USDT 的半壁江山」。

此外, 2020 年的 DeFi Summer 催生的「流动性挖矿热潮」也为 USDT 的快速发展注入了新的力量。作为一般等价物的 USDT 成为加密市场上最为直观的「价格量化机器」,USDT 成为了不少热门 DeFi 协议的「敲门砖」或「入场门票」,BTC 和 ETH 的价格也在日趋疯狂的市场环境下迎来了一波又一波的急涨急跌。为了应对波动剧烈的市场,除了 BTC 以外,「囤 U」成为了不少人选择熊市过冬的选择。

而在现实世界中,USDT 逐渐成为东南亚地区洗钱、诈骗、毒品交易乃至人口贩运等非法活动的常用中介;南美洲、中东地区等货币通胀严重的地区也将与美元 1: 1 绑定的 USDT 作为日常支付、跨境交易的常用工具。

基于这样的大背景,USDT 发行量及市值迎来了指数级增长: 2020 年 6 月,USDT 市值暴涨至 95 亿美元左右,市占率则飙升至 86.5% ;USDC 的市值则为 11 亿美元左右;市占率屈居市场第二,但仅有 6.79% 。至于 USDP、BUSD、TUSD 等在内的其他稳定币市值与 USDT 相比,已然落后了不止一个一个数量级。

2020 年 7 月,USDT 成为首个市值破 100 亿美元的稳定币项目,由此奠定了自己在稳定币赛道的霸主地位。

「USDC 最接近 USDT 的一集」: 2022 年 ust、luna 暴雷时期

将时间指针同样拨回到 2019 年,对于 USDC 背后发行商 Circle 而言,则是阵痛的一年。

在经历了 2018 年的市场大规模回调、 DeFi Summer 曙光初现之时,Circle 的运营成本已然失控,现金流也处于崩溃边缘。为了公司发展,其无奈选择短时间内快速「清负重」——卖掉 Poloniex 交易所、Circle Trade 场外交易业务以及面向散户的 Circle Invest 产品,同时还关闭并清算了曾经推出的支付应用。

尽管做出了大刀阔斧的整顿,但到了 2019 年秋天,Circle 再次走到了濒临破产的边缘。也就是那时,Circle 开始不得不面临属于自己的背水一战:ALL IN USDC。

据 Circle 创始人兼 CEO Jeremy Allarie 回忆:「 当时,USDC 已经有了早期增长势头,但它还不足以支撑一家规模化的公司。但我们还是选择把公司所有资源都转向 USDC,把所有资金都押在这上面。我记得非常清楚,我们在 2020 年 1 月正式宣布这一战略,当时 Circle 官网的首页彻底改版,变成了一个巨大的广告牌,宣传『稳定币是国际金融体系的未来』。页面上唯一的操作按钮就是:『获取 USDC』这一项,其他功能都被移除了。」

而聚焦主营业务往往是一家公司置之死地而后生的开始。

2020 年 3 月,Circle 平台迎来升级,USDC 账户体系以及对应的一整套新 API 也应运而生,这极大地为开发者将银行、银行卡等支付系统无缝接入自己的应用体系提供了方便,USDC 的出入金操作变得更为丝滑,Circle 终于再次走上了正轨。

到 2020 年年末,USDC 的流通量从当年年初的 4 亿美元,一路暴涨至接近 40 亿美元,涨幅近 10 倍。当然,USDT 的涨幅同样惊人,当时其市值已经暴涨至 200 亿美元左右,堪称绝对的稳定币龙头。

值得一提的是,全球范围内的新冠疫情为 USDT、USDC 等链上稳定币提供了一定的发展助力。毕竟,相较于流程繁琐、手续复杂的现实世界银行体系,加密货币行业的稳定币支付更为灵活、方便且成本更低。

而对于 USDC 来说,在随后的发展历程中,最为接近 USDT 市值的时刻,当属 2022 年 6 月。

彼时,受 Terra Labs 旗下算法稳定币 UST 及 LUNA 暴雷的连带影响,市场上再度涌现出对 「USDT 即将脱锚」的恐慌及 FUD。极端情况下,USDT 背后发行商 Tether 一度在 48 小时内快速处理了约 70 亿美元的赎回,几乎是其当时资金储备量的 10% ,堪称最为极限的压力测试。

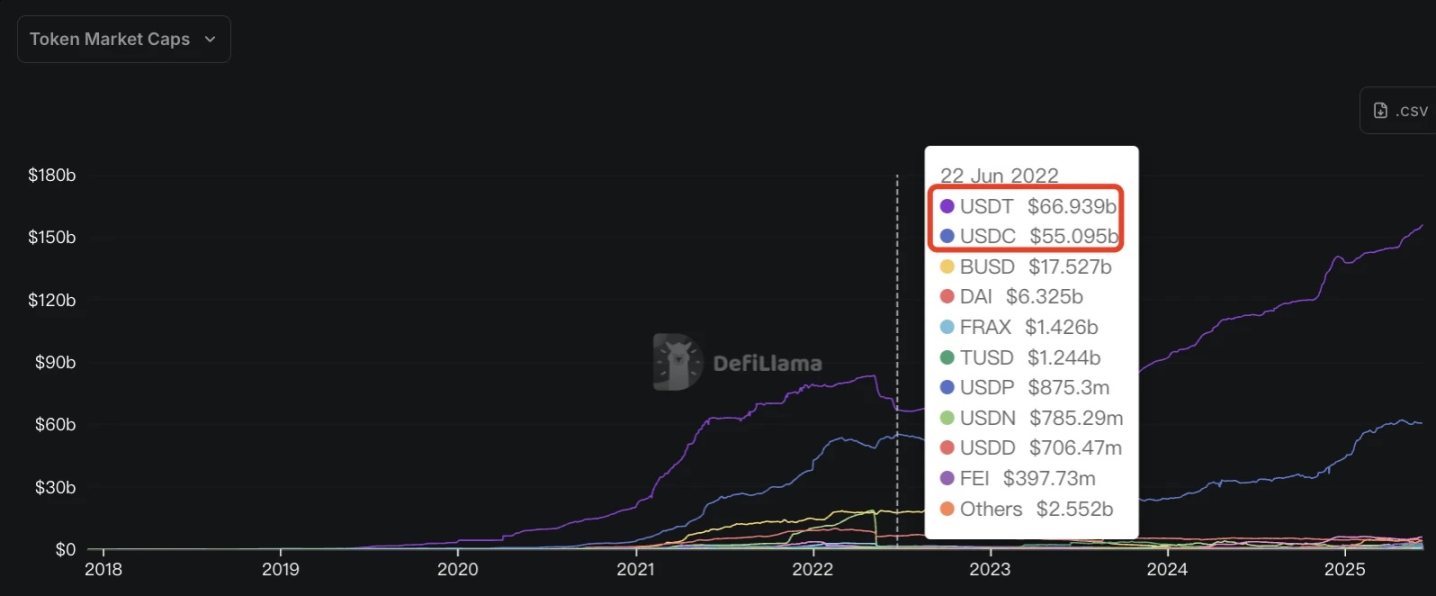

当时,USDT 市值下跌至 669 亿美元左右;背靠 Coinbase 并坚持以合规、足额储备金为立足点的 USDC 则迎来了一下波高峰增长,市值一度增加至 550 亿美元左右,二者市值差距不足 120 亿美元。

但随后,无需「上供」且业务更为多元化、应用场景更为广阔的 USDT 逐渐一骑绝尘,而 USDC 则受限于向 Coinbase、Binance 等合作方分润等条件,尽管市值同样处于快速增长阶段,但其业务净利润却与 Tether 这样年净利润突破 100 亿美元的吸金机器相比落於下风。

而从一开始的团队构成及后续发展方向来看,USDT 和 USDC 的发展路线或许一切皆有定数。

USDT 的选择:向左而行,走向去中心化中介

对于 USDT 及背后的 Tether 而言,他们选择的是一条「左行路线」——去中心化中介服务提供商。

说到这个,除去 Tether 创始人兼 CEO 的 Paolo Ardoino 以外,不为外界所关注却拥有 40% 股权的 Tether 核心人物 Giancarlo Devasini 更为关键。其早年曾从事整形外科工作,后转行进入电子产品进口和软件倒卖领域,甚至涉及盗版软件交易。正是凭借着超出常人的冒险精神和非传统主义的经营手法,Devasini 个人净资产一路增长至约 92 亿美元,财富规模一度超越知名豪车公司法拉利高管、恩佐·法拉利之子皮耶罗·法拉利。

而其素来冒进的经商理念与极为大胆的操作手法,也在之后导致 Tether 挪用用户资金进行生息型投资,并一直都受到市场关于 Tether 是否拥有足额储备金等一系列质疑。在与波多黎各贵银银行合作存放资金时,因执意要把钱放在有收益的债券上增加但遭到银行创始人 John Betts 的拒绝后,Devasini 直言表示:「我们需要把客户的资金拿去投资债券,我们需要更多收入,而不需要回应批评者做这么多事情。」

而对于野蛮生长的加密货币行业来说,或许野路子的街头智慧能让一个加密项目更具反脆弱性。

尽管此前遇到了一系列风波乃至滥发增印,Tether 仍然凭借闪转腾挪游走于监管与合规的边缘,成为了如今 CEO Paolo Ardoino 近期于比特币大会演讲中所说的——「去中介基础设施提供商」。

正如 Paolo 所描述的那样——

「金融和大科技公司往往依靠层层中介存在:金融中介从我们的每笔交易中收取费用,科技巨头则掌控着我们的数据。这本质上是一回事:我们在金钱和数据上都失去了主权。而 Tether 的目标就是用技术提供工具,帮助人们摆脱这些中介,实现真正的个体主权。」

是的,这就是 Tether 讲述的故事,一个对抗传统大科技公司、大金融公司的主权个体支持服务提供商,一个不在乎使用者的身份、国籍、年龄、性别乃至使用用途的去中心化稳定币项目。

具体而言,Tether 发行的 USDT 的优势主要体现在:

- 储备资金审计由 Tether 合作会计事务所 BDO 进行,本质上属于黑盒状态。这一情况在美国稳定币监管法案《天才法案》出台后有望得到改观,届时 Tether 或将发表年度、季度乃至月度透明化报告;

- USDT 基于区块链网络存在,其交易记录存储去中心化区块链上,具有透明性和不可篡改性;用户对非托管钱包内的 USDT 资产拥有直接控制权;可于 DeFi 协议、DEX、CEX 等场景自由流通。

- Tether 作为中心化发行商,拥有 USDT 的发行、销毁和储备金管理的全部控制权,且可以通过黑名单权限冻结特定地址的 USDT 资产(如涉及非法活动)。此前「Bybit 15 亿美元资产被盗案」中,Tether 也是协助处理方之一。

是的,你没有看错,USDT 的价值稳定性和可兑换性高度依赖 Tether 公司的信誉,作为经常使用 USDT 的加密人群,我们更多只能寄希望于 Tether 公司不会脑子一抽,自毁长城一般把这份年度净利润超 100 亿美元的生意轻易毁掉。

此外,按照 Tether 后续的发展版图来看,其计划涵盖挖矿、AI、数字农业、教育、移动通信等诸多板块,毫无疑问透露着这家稳定币霸主的勃勃野心与堪称冒险的进取态度。

最新消息,Tether CEO Paolo Ardoino 还在社交媒体平台上转发了美国银行即将发行稳定币的新闻,并配文「选择你的玩家(Select your player)」,疑似暗示后续双方将有所合作。

USDC 的决策:向右而行,拥抱中心化合规体系

与 Tether 相反,Circle 走的是一条更为谨慎也更为艰辛,但却更为踏实的中心化合规路线。

具体而言,正如 Circle CEO Jeremy Allaire 此前于《 7 年前,我是如何 All in 稳定币的》一文中提到的那样:

Circle 是第一家在加密行业中,从起步到取得全套合规许可的公司,也是第一家在欧洲获得电子货币机构(EMI)许可证的加密公司,也是第一家在纽约拿到所谓「BitLicense」的公司——这是第一个专门针对加密行业设立的监管牌照。在那之后将近一年,只有我们一家持有这个牌照。我们始终坚持「监管优先」的理念,始终选择走「正门」路线,确保我们有良好且稳健的合规体系。顺带一提,正是因为有了这样的合规基础,我们才能实现另一个关键目标:流动性。什么是流动性?就是你可以真正地创建和赎回稳定币,可以连接真实的银行账户,用法币购买和赎回稳定币。如果你是一家可疑的离岸公司,没人愿意给你开银行账户,那你根本做不到这些。你甚至都不知道你的银行在哪儿。Circle 是第一家建立起高质量银行合作关系的公司,也引入了像 Coinbase 这样的战略合作伙伴,在零售端大规模分发 USDC,让任何一个有银行账户的普通用户都能轻松买入和赎回 USDC。我们还提供机构级的服务。也就是说,从透明度、合规性、监管框架,到实际的流动性,我们都做到了。

而关于 Circle 的业务构成及利润来源,详情可参考我们此前发布的《Circle IPO 或延迟,「稳定币第一股」估值几何?》一文,目前来说,Circle 仍然主要依靠储备利息创收,这一情况在 IPO 上市之后或将迎来改观。

值得一提的是,Circle 的合规大旗确实扎实:其在美国注册为货币服务业务(MSB),并遵守《银行保密法》(BSA)等相关法规;在美国 49 个州、波多黎各和哥伦比亚特区拥有货币传输许可证;2023 年,Circle 获得新加坡金融管理局(MAS)颁发的主要支付机构许可证,允许其在新加坡运营;2024 年,Circle 获得法国审慎监管和决议管理局(ACPR)颁发的电子货币机构(EMI)许可证,使其能够根据欧盟《加密资产市场监管》(MiCA)法规在欧洲发行 USDC 和 EURC。

未来,USDC 向右的路线或许将高举「美国本土主义大旗」,借助监管政策利好进一步拓宽自己的全球版图,并在机构级支付、PayFi 与 TradFi 等板块大放异彩,同时,也为特朗普政府消化美债、比特币战略储备等计划提供一定助力或货币支持。

而得益于 Solana 生态以及 PayFi 赛道的快速发展,作为该生态的主要流通稳定币,USDC 的未来同样值得期待。

结语:种花得花,种豆得豆

纵观 USDT 与 USDC 的发展史以及 Tether、Circle 等稳定币发行商的发家史,时隔十数年,曾经的坚持与坚守,终于等到了稳定币作为「点对点的电子支付系统」生根发芽、破土成花的一天。

而一个坚定群众路线,一个注重合规运营的差异化发展思路,也分别为 USDT 和 USDC 后续的发展天花板打开了新的思路:前者的市场是数十万亿乃至数百万亿美元的跨境外贸、生活支付;后者的市场则是总体规模超 100 万亿美元的全球合法电子货币。

加密货币行业的上一轮竞争告一段落,《GENIUS 法案》正式落地后的新一轮的竞争已经悄然打响。

所有评论