信息来源自Shima Capital,略有修改,作者Will Comyns,编译 微信公众号:老雅痞

现代代币设计的基本工具源于降低实用代币进展的目标。虽然治理权力为持有实用代币创造了更令人信服的理由,但其中许多代币仍然难以有效地积累价值,并且缺乏在非理性市场行为中保值的机制。因此,web3社区内越来越多的共识是,代币必须开始提供收入分享和治理。

值得注意的是,向其持有者提供收入分享的代币可能会看起来更像证券。虽然许多人会用这一点来反对DeFi代币提供收入分成,但事实是,除非发生这种变化,否则DeFi作为一个整体将继续作为大规模投机市场存在。如果DeFi要获得主流合法性,那么所有代币正相关的价格变动将不被接受,因为不同水平的协议盈利能力没有反映在代币价格变动中。虽然存在明显的担忧,但在考虑长期采用时,认为代币仅仅作为治理权会更好是错误的。

正如DeFi Man的文章所总结的那样,如今有两种主要的方法来向代币持有人分配收入:

- 从市场上买回原生协议代币,并(1)将其分配给质押者,(2)烧毁它,或(3)将其保留在协议的国库中

- 将协议收益重新分配给代币持有者

Yearn.finance在去年12月宣布更新其代币经济学和发行回购的计划,引发了轩然大波。其结果是YFI价格短期上涨了85%。虽然这只是暂时的暴涨,但人们对更好的价值增值代币模式的强烈愿望是显而易见的。然而,从长远来看,分配协议收入份额显然优于代币回购。任何DAO的首要目标都应该是最大化长期代币持有者的价值。正如Hasu所写的那样,“一个协议拥有或收到的每一美元都应该分配给其最有利可图的用途。”因此,只有在原生代币被低估的情况下,DAO才会回购其原生代币。

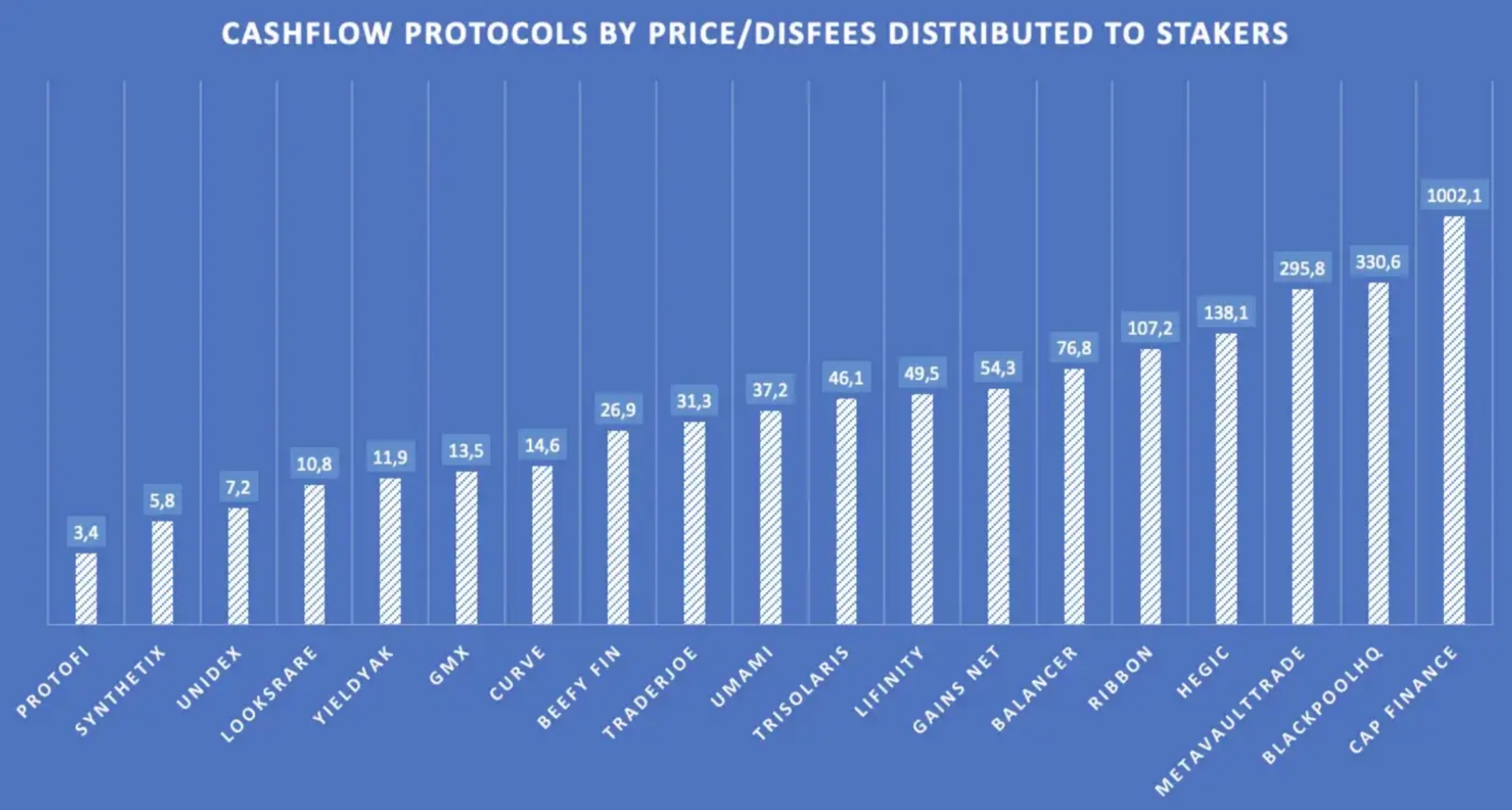

为其代币质押者采用收入分成的协议建立了可衡量的现金流,使适用于所有代币的标准估值框架成为可能。通过支付给代币质押者的收入对代币进行估值也要求对支付给流动性提供者的收入重新评估。在分析协议产生的收益时,常用的方法是将收益分为两类:协议和LP。通过分配给代币质押者的收益对代币进行估值,暴露了LP收入的真正含义——运营成本。

越来越多的协议已经开始与治理代币质押者建立收入分享。尤其是GMX,它开创了一个新的先例。GMX是一个零滑点、去中心化的Avalanche和Arbitrum永续期货和现货交易所。GMX质押者获得协议费用的30%,而LP获得另外70%。费用以$ETH和$AVAX支付,而不是$GMX。与成长型股票保留其收益而不是支付股息类似,许多人会认为,向代币质押者支付费用而不再投资于协议国库阻碍了协议本身的长期发展。然而,GMX表明,情况并非如此。尽管GMX与代质押者分享了收入,但它仍在继续创新和开发X4和PvP AMM等新产品。

一般来说,只有当协议或公司能够更好地利用积累的资金而不是将其分配给利益相关者时,再投资才有意义。DAO在管理资本方面的效率往往较低,并且在其核心团队之外有一个去中心化的贡献者网络。出于这两个原因,大多数DAO应该比其中心化的web2同行更早地将收入分配给利益相关者。

以史为鉴:燃烧和质押

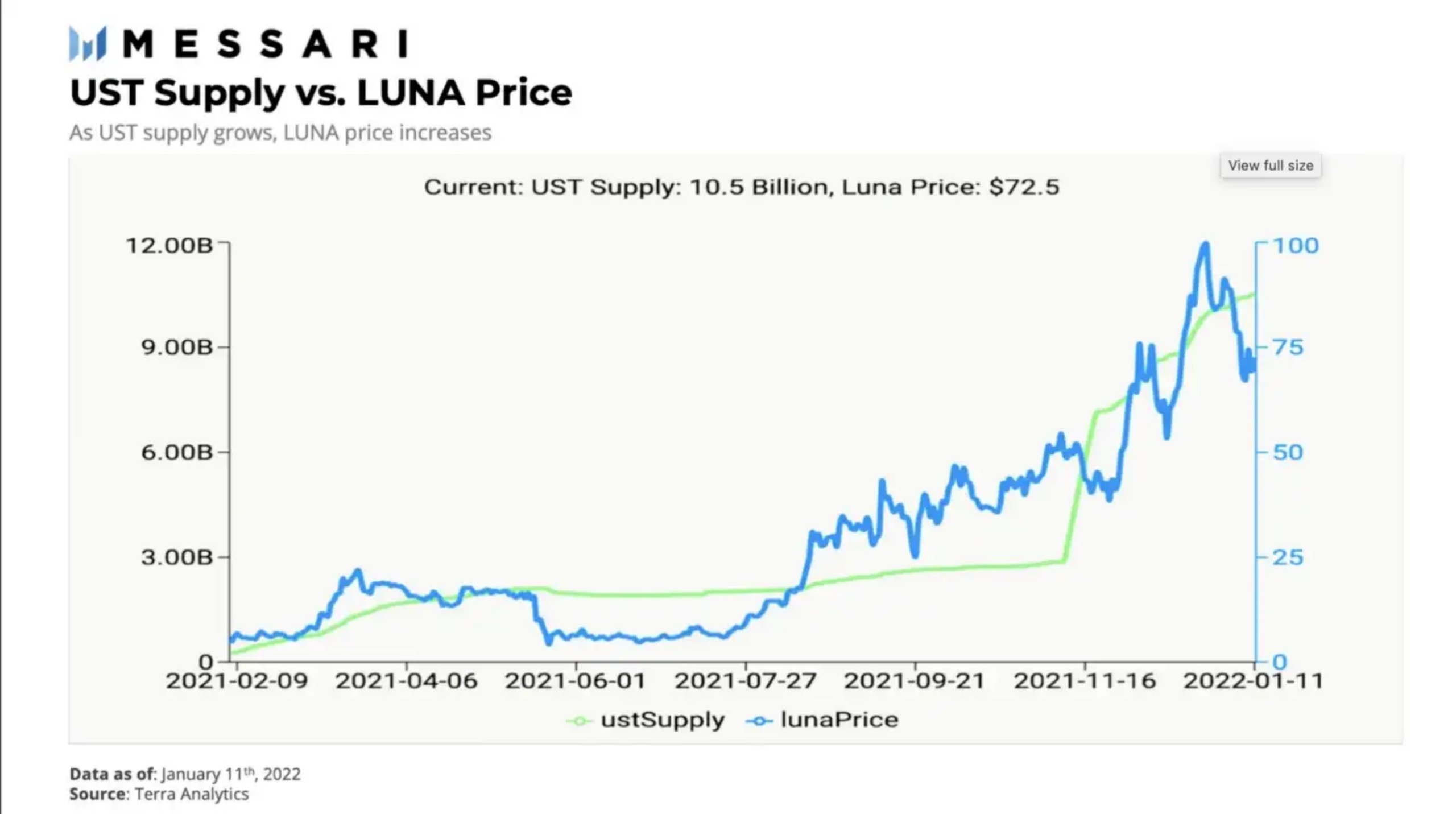

Terra

尽管Terra的崩溃产生了危害,但它具有很强的教育意义,并为塑造可持续代币模型的未来提供了许多见解。从短期来看,Terra证明了代币燃烧是代币积累和获取价值的有效方式。当然,这并没有持续太久。在通过Anchor Protocol操纵$LUNA的燃烧率时,Terra造成了$LUNA供应的无端、不可持续的减少。虽然供应操纵点燃了自我毁灭的导火索,但Terra的崩溃最终是由于在经历了几轮供应收缩之后,还是很容易扩大$LUNA的供应。

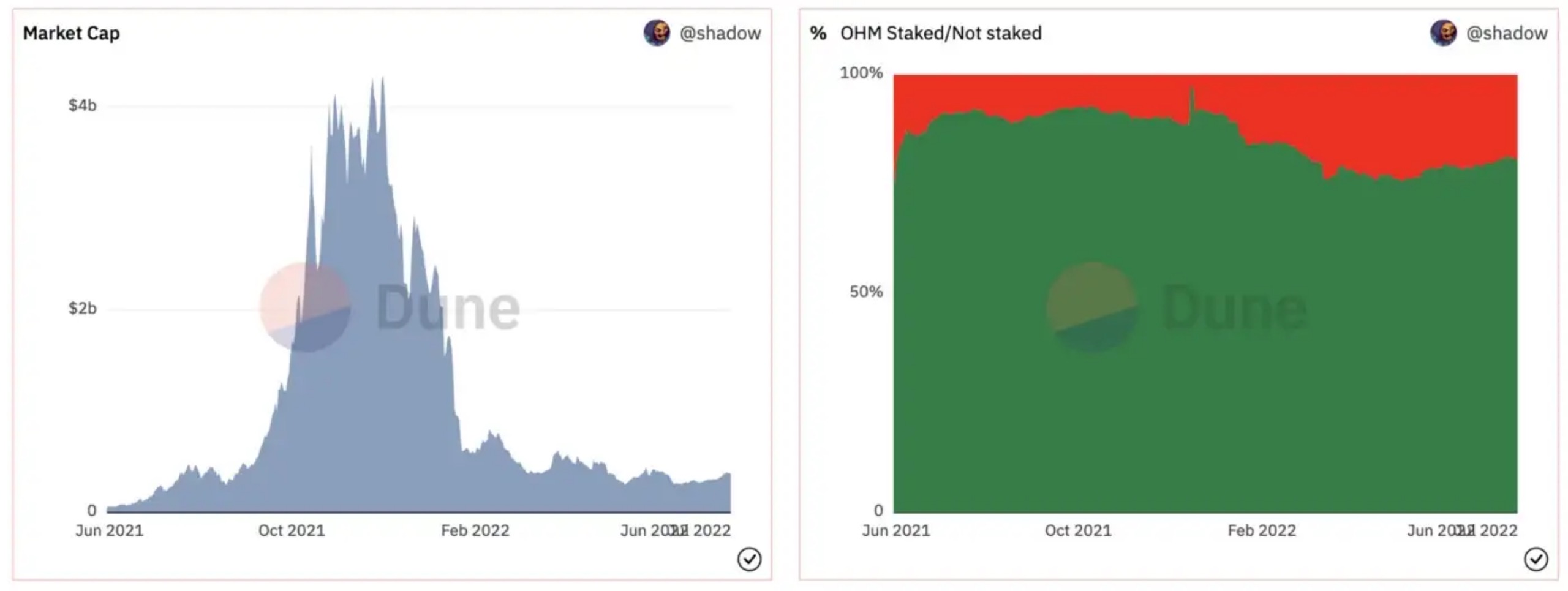

(3,3)代币经济学

(3,3)博弈论在2021年底的衰落也带来了许多深刻的见解。OlympusDAO证明,质押协议的大部分原生代币可以导致短期代币价格的显著提高。然而,我们后来了解到,质押者随时退出且代价很小,他们会牺牲其他质押者的利益。

实施rebase是一种积极加强质押的尝试。如果用户质押,他/她可以获得“免费”代币,以维持他/她当前的市值份额。在现实中,任何想要出售的人都不关心在解除质押时被稀释。由于rebase的性质,先入先出的质押者会利用新来者作为退出流动性获利。为了实现可持续的质押,必须对解除质押的人进行更严厉的惩罚。

ve代币经济学

之前所有失败的代币模式的共同主题是缺乏可持续性。Curve的ve模型是一种被广泛采用,试图可持续地提高代币价值累积的代币模型。通过激励代币持有者将其代币锁定长达4年,以换取通货膨胀奖励和增加的治理权力,该模型试图实现一个更可持续的质押机制。尽管ve的短期效果不错,但该模型存在两个主要问题:

- 通货膨胀对所有代币持有者来说都是一种间接税收,对代币价值的累积会产生负面影响

- 当锁定期最终结束时,可能会出现大规模抛售

当将ve与(3,3)进行比较时,这些模型有一个相似之处,即它们都提供通胀奖励,以换取代币持有者对质押的承诺。锁定期可以在短期内起到抑制抛售压力的作用,但一旦通胀奖励随着时间的推移变得不那么有价值,锁定期到期就可能发生大规模抛售。在某种意义上,ve可以与时间锁定的流动性挖掘相媲美。

理想的代币模型

与过去不稳定的代币模型不同,未来理想的代币模型将可持续地为用户、投资者和创始人提供激励。当渴望。当Yearn.finance基于ve的代币经济学计划(YIP-65)被提出时,他们声称已经围绕几个关键动机构建了他们的模型,其中一些可以应用于其他项目:

- 实施代币回购(向代币持有者发放收入)

- 构建可持续的生态系统

- 激励对项目的长远看法

- 不成比例地奖励那些最忠诚的人

考虑到这些原则,我提出了一个新的代币模型,试图通过征税方法来提供稳定性和价值累积。

收入与税收模型

我之前已经说过,理想的代币设计将赋予持有者治理权,并在质押时分享协议收入。在这种模式下,用户必须支付“税”来解除锁定。虽然取消质押的税收/罚款并不是这种模式独有的,但税收的相关机制是唯一的。用户必须支付的解锁税是由他们所质押的代币数量的百分比决定的。征税代币的一部分将按比例分配给池中的其他质押者,另一部分将被烧毁。例如,如果用户质押100个代币,税率为15%,那么他们将花费15个代币来解押。在这个例子中,如果用户选择取消质押,三分之二的税(10个代币)将按比例分配给池中的其他质押者,三分之一的税(5个代币)将被烧毁。

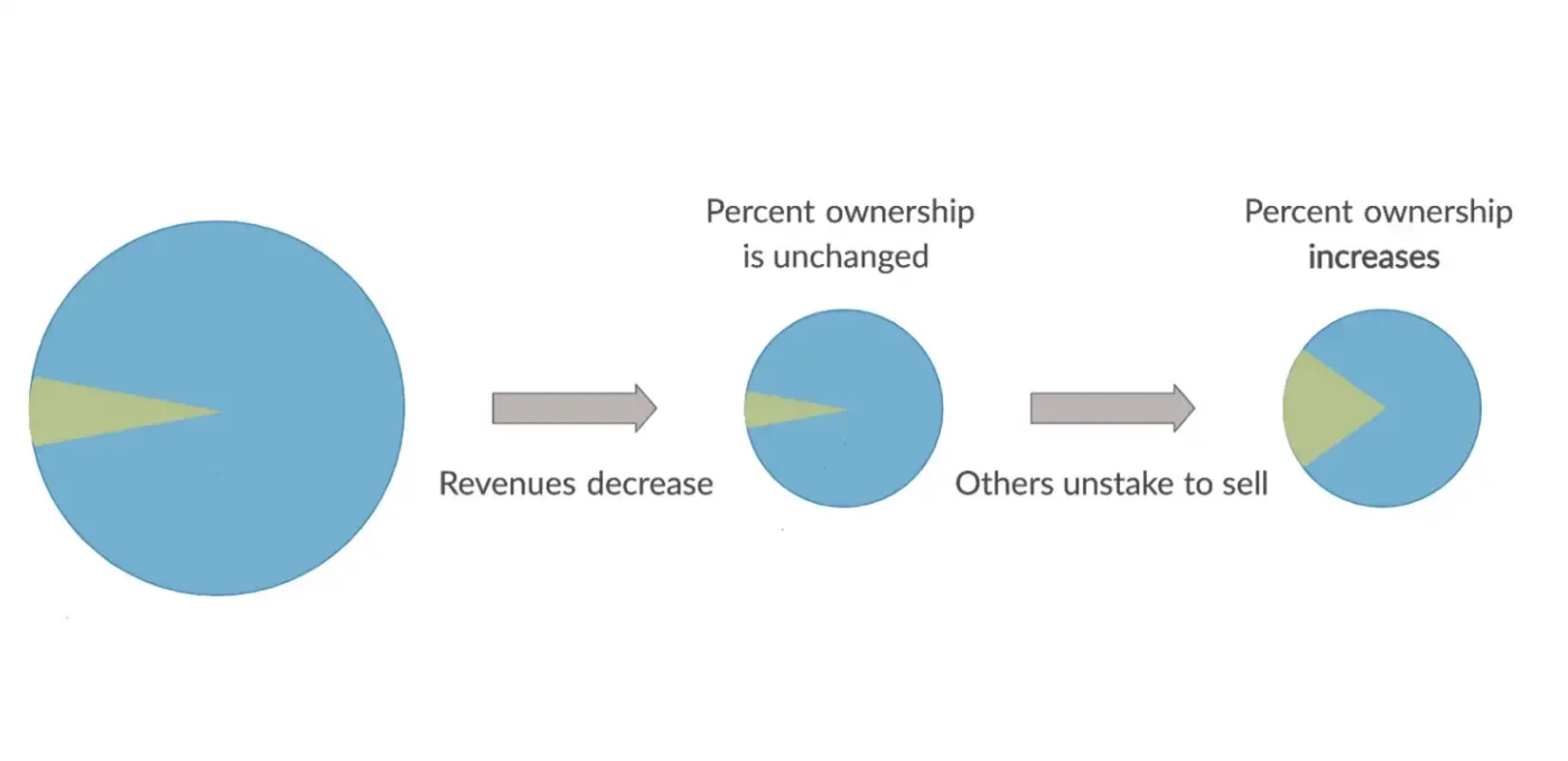

该系统不成比例地奖励了最忠实的用户。质押更长的时间的代币持有者受益最大。它还减少了市场抛售期间的下行波动。从理论上讲,如果有人解除抵押,那是因为收入已经下降或预计在不久的将来会下降。在前面的例子中,分配给那些仍然质押的人的征税代币减少了他们的损失。

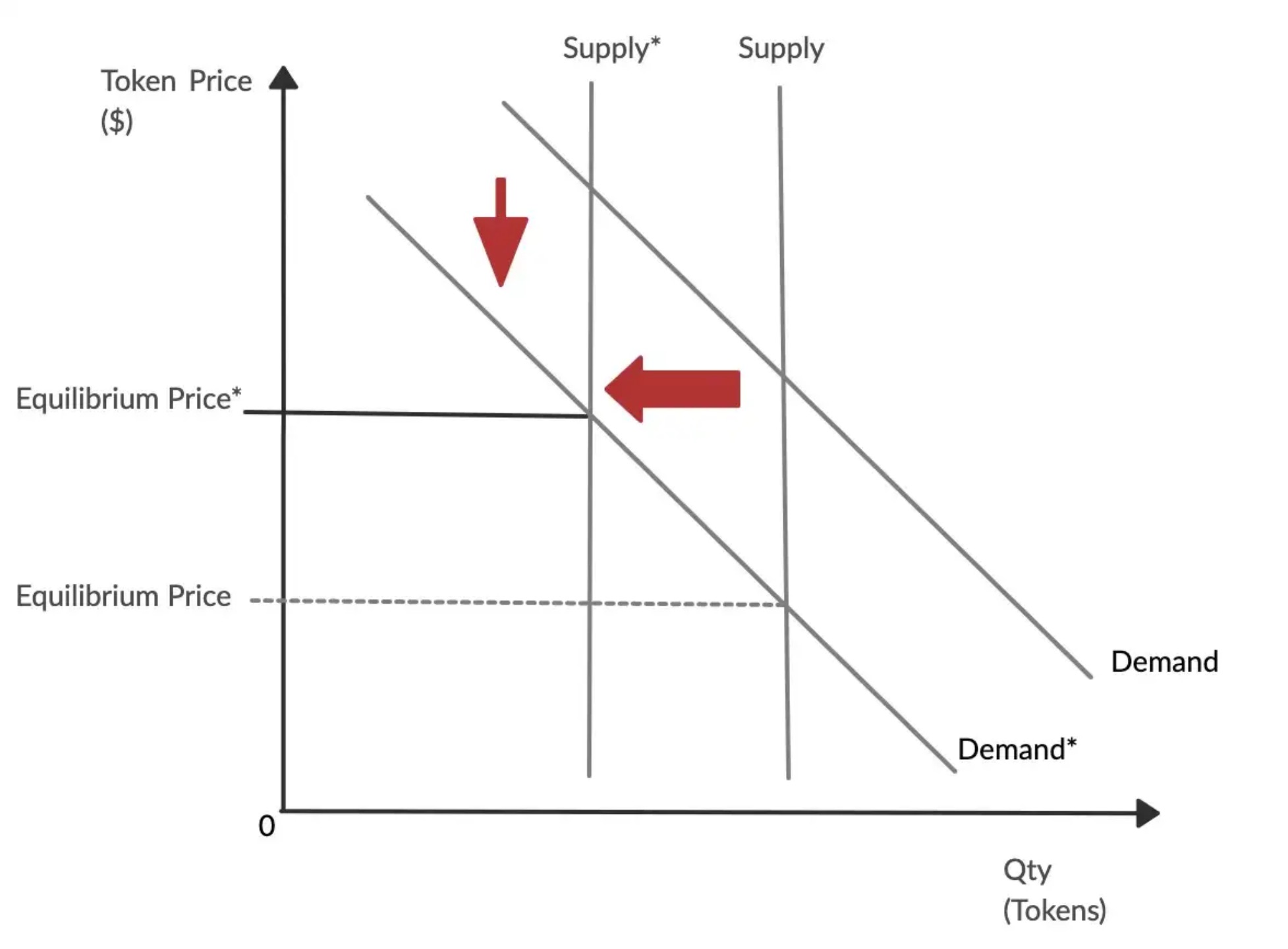

燃烧的三分之一的税收会给代币供应带来通缩压力,从而推高整体代币价格。从长远来看,燃烧将导致代币供应遵循一个指数衰减的模式。上图展示了如果质押者在市场抛售期间继续质押,他们的损失可能会减轻,而下图展示了烧掉的那部分税款会如何减少所有代币持有者的损失。

该图反映了由于协议收入减少,代币需求向内转移。因此,一部分投资者将他们的代币解押出售。在解押的过程中,他们的一部分代币会被烧毁。税收的燃烧机制减少了总代币供应,并使供应曲线左移。其结果是代币价格的下降幅度较小。

如果协议收入大幅下降,鲸鱼用户决定解押并抛售他们的代币,那么这种模型可能会出现最坏的情况。鉴于Convex目前控制着大约50%的veCRV,这可能意味着一半的代币会被解押和抛售。如果大多数代币在抛售之前被质押,即使有税收,这也不可避免地会在短期内导致代币价格崩溃。这强调了无论协议可能实施什么质押/燃烧机制,如果底层协议不能产生收益,代币仍然毫无价值。但是,假设在这个例子中,协议收入在不久的将来会反弹。那些在鲸鱼抛售后继续质押的人将获得代币总供应量的5%,代币总供应量将减少2.5%,这将大大增加他们在未来收入中的份额。

由于鲸鱼的普遍存在,对这项拟议税收的进一步完善可能是实施累进税。虽然累进税可能难以实施,但协议可能会利用Chainalysis等分析工具,或者构建自己的内部工具来执行。很难说实施累进税的最佳解决方案是什么。很明显,我们需要更多的研究和开发来回答这个问题。我们期待接下来的研究能够阐明这个问题。

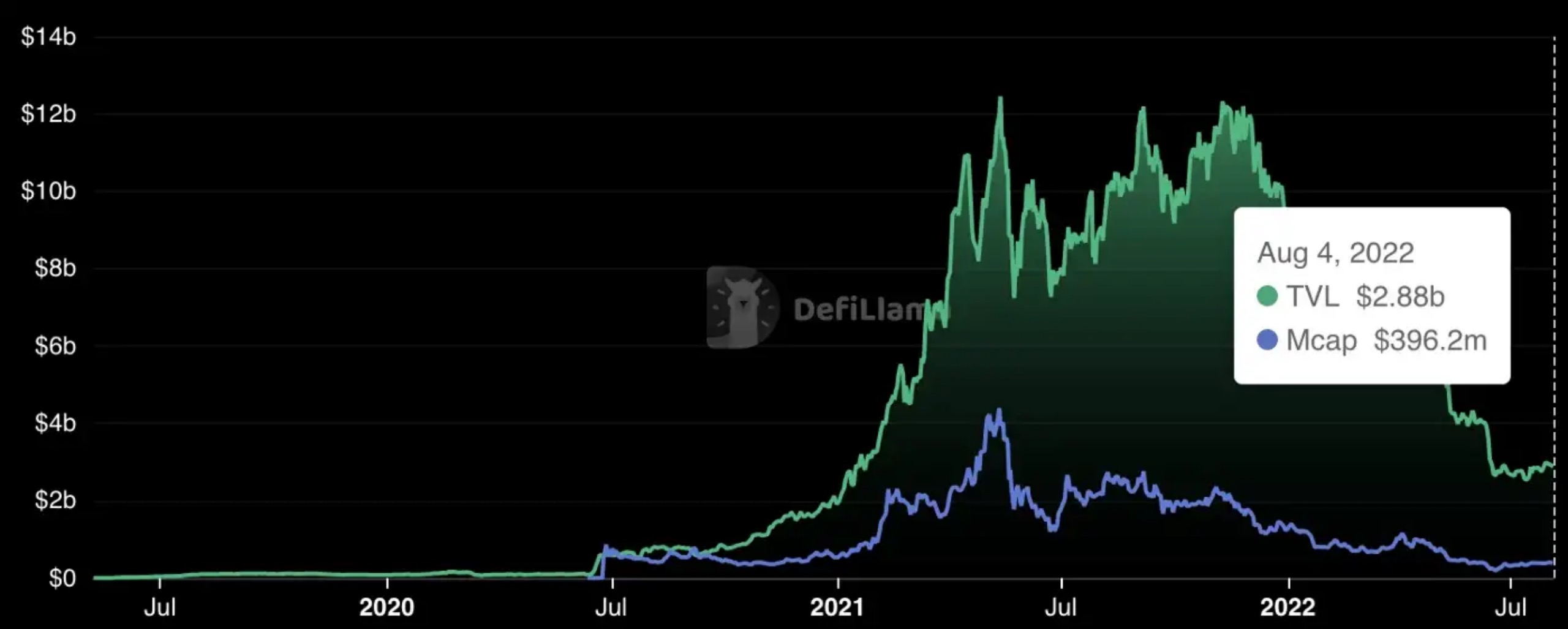

无论是实施单一税还是累进税,协议都应该在积累大量TVL后采用这种收入分享和征税模式。在协议生命周期的开始时,应该优先考虑引导流动性、去中心化其代币并构建牵引力。正因为如此,在协议发展的早期阶段,围绕流动性挖掘构建的代币模型可能会对其长期发展起到积极的作用。然而,随着协议的成熟,其优先级必须从引导TVL转向创建长期、可持续的代币价值积累。因此,它必须采用一种不同的代币模式,以便更好地将经济激励与新目标结合起来。Compound就是一个没有改变代币设计以满足其成熟阶段的协议的例子。尽管它积累了大量的TVL并产生了可观的收入,但这些价值创造很少由$COMP持有者实现。在理想的情况下,协议的盈利能力应该反映在其代币价格中,然而,这只是偶尔的情况。

结语

这个拟议的代币模型最重要的方面是它是可持续的。与先进先出(FIFO)的典型会计原则相比,质押激励更具可持续性,因为它们有利于那些“先入后出”的人。该设计中的代币燃烧元素更具可持续性,因为它是单向的(供应只能收缩)。如果说最近的市场低迷有什么启示的话,那就是可持续性至关重要。虽然web3的发展道路将由颠覆性创新和更多的用户采用所引领,但如果没有一个可以有效地积累和保留价值的更可持续的代币模型,这一切都不可能实现。

所有评论