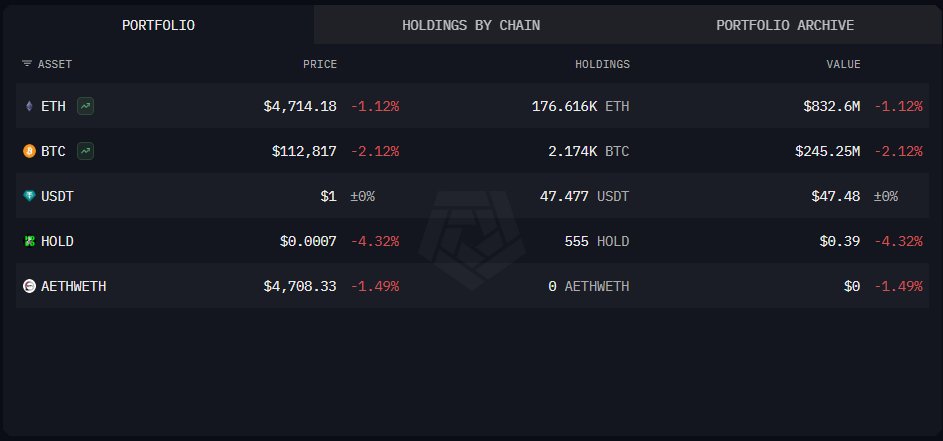

2025 年 8 月 25 日,加密市场见证了历史性的一幕。据 Onchain Lens 监测,一头身份神秘但持仓历史可追溯至比特币创世初期的「远古巨鲸」,执行了一项规模和决心都令人咋舌的操作:卖出近 2 万枚 BTC(价值约 22.2 亿美元),并全数换成超过 45 万枚 ETH,其中大部分(约 11.3 亿美元)已迅速投入以太坊的 PoS 网络进行质押。

这一行为如同一声发令枪,瞬间引爆了市场的想象空间。它不再是简单的「获利了结」,因为资金没有流出加密生态,而是从生态系统的「价值储藏」一端,精准地注入了「价值生成」的另一端。与此同时,市场的 K 线图也早已给出了回应:ETH/BTC 汇率自今年 5 月以来稳步攀升,显示出以太坊相对于比特币的持续强势。

这头巨鲸的换仓,究竟是独狼式的投机,还是代表着一群「聪明钱」的集体转向?它是否验证了分析师 Willy Woo 关于「比特币成长阵痛」的理论?又将如何与 Arthur Hayes 所预言的「13 万亿稳定币大迁徙」产生共振?本文将从这笔「世纪交易」入手,层层剥茧,探寻加密世界正在发生的结构性范式转移。

一、 惊天换仓:解码 22 亿美元背后的「资产属性」重估

要理解这次换仓的深刻含义,我们必须超越价格的涨跌,深入其资产属性的内核。

首先,这是从「非生产性资产」到「生产性资产」的战略转移。

比特币的价值核心在于其无可争议的数字稀缺性和去中心化,使其成为对抗法币通胀的「数字黄金」。然而,持有比特币本身(不考虑借贷等衍生操作)并不会产生内生的现金流。它是一种被动的价值储存工具,其回报完全依赖于市场价格的上涨。

而质押(Staking)中的以太坊则完全不同。通过将 ETH 质押给网络以维护其安全,持有者可以获得持续的、以 ETH 计价的奖励。这使得 ETH 成为一种「生产性资产」或「数字债券」,能够产生可预测的实际收益率(Real Yield)。这头巨鲸在换仓后第一时间将过半 ETH 投入质押,其意图昭然若揭:他追求的不再仅仅是资产的升值潜力,更是持续、稳定的现金流。这标志着早期加密巨富的财富观念,正在从单纯的资本利得,向更成熟的、类似传统金融的「食利」模式演进。

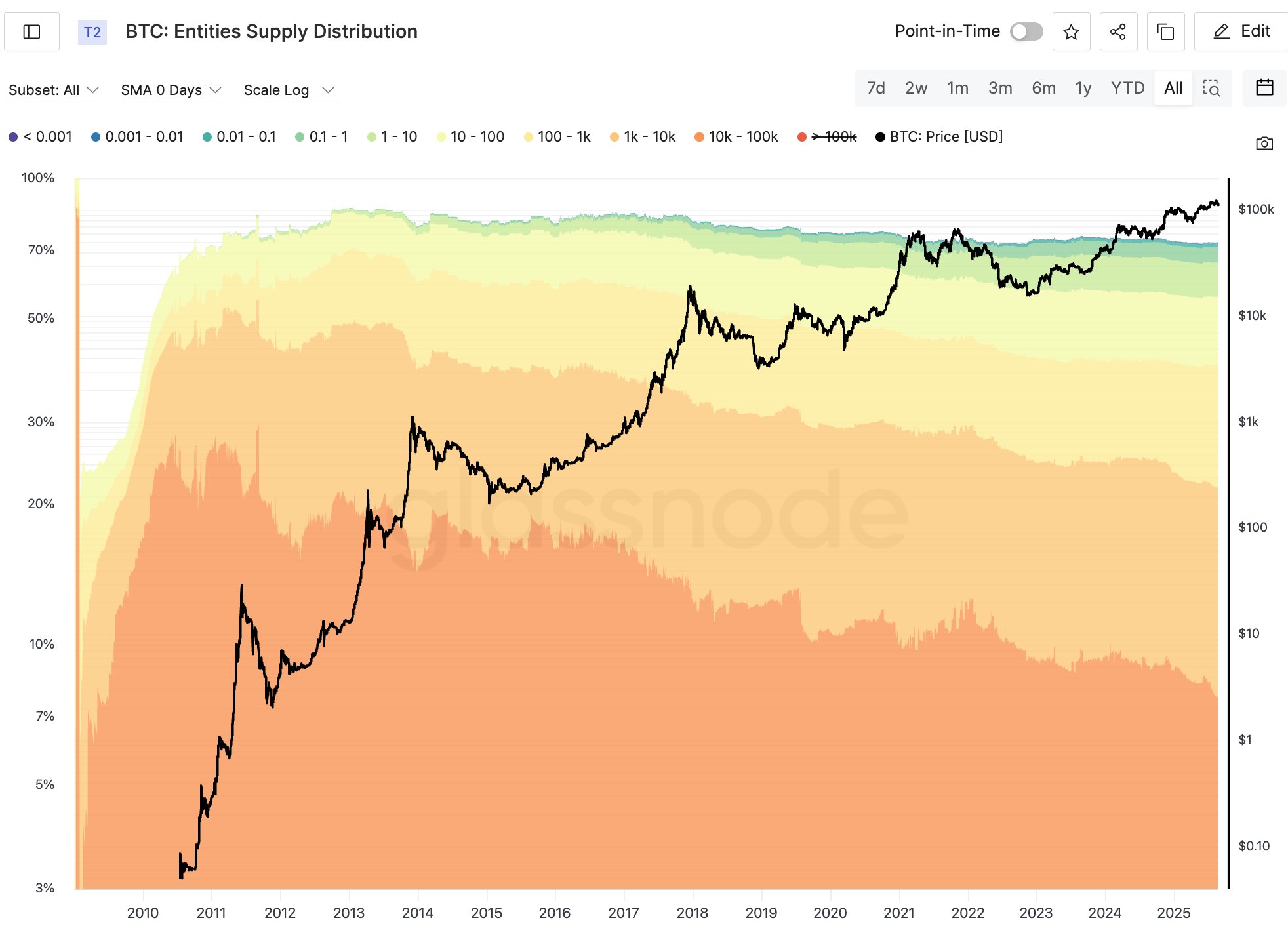

其次,这印证了 Willy Woo 的「远古抛压」理论,并揭示了资金的最终去向。

Willy Woo 的观点一针见血:比特币本轮上涨缓慢,症结在于 2011 年前后以不足 10 美元成本建仓的巨鲸们正在出售。他们每卖出 1 枚 BTC,都需要市场注入超过 10 万美元的新资金来吸收。这构成了比特币上行的巨大阻力。

而本次巨鲸换仓,恰恰是这一理论的完美现实演绎。但它比理论更进了一步,它告诉了我们,这些「远古抛压」转化成的巨额流动性,并没有逃离市场,而是选择了以太坊作为新的「蓄水池」。这形成了一个鲜明的对比:

比特币端:远古供应被激活,形成持续抛压,市场需要不断消化「历史包袱」。

以太坊端:吸纳了来自比特币生态的巨额存量资金,并立即通过质押将其转化为网络的「护城河」,减少了市场流通量。

这种「一出一进」的动态,是 ETH/BTC 汇率走强的最直接、最硬核的解释。

二、 一体两面:比特币的「成长阵痛」与以太坊的「生态飞轮」

巨鲸的行动是果,其背后的基本面差异才是因。比特币和以太坊正处在两种截然不同的发展阶段和叙事轨道上。

比特币的「甜蜜烦恼」:消化万倍收益的成熟代价

比特币作为开创者,其最大的成功——创造了人类历史上前所未有的投资回报率——如今也成为了它继续轻装上阵的「甜蜜烦恼」。早期参与者的巨额浮盈,如同悬在市场头顶的达摩克利斯之剑。市场的每一次上涨,都会诱发一部分「万倍收益者」进行套现或资产再平衡。这个过程是比特币走向完全成熟、筹码被充分换手的必经之路,是其「成长阵痛」。在这个阶段完成前,比特币的价格表现必然会显得相对「沉重」。

以太坊的「生态飞轮」:三大引擎驱动的内生增长

与比特币的「存量博弈」不同,以太坊展现出强大的「增量」特征,其价值捕获由三大引擎构成的正向飞轮驱动:

- PoS 质押的供应黑洞:最新的 validatorqueue 数据显示,尽管存在获利退出的队列(约 84.6 万枚 ETH),但等待进入质押的队列正在激增(从 15 万枚跃升至 40 万枚 ETH)。这表明,以 SharpLink、BitMine 等上市公司为代表的新一波机构和长期投资者,正在以前所未有的热情拥抱 ETH 的质押收益。质押机制像一个巨大的「供应黑洞」,持续不断地将流通中的 ETH 转化为锁定状态,结构性地减少了市场的抛压。

- 稳定币结算层的网络效应:Token Terminal 数据显示,USDC 在以太坊上的使用量已达历史新高,月转账额近 7500 亿美元,规模堪比大型银行系统。这揭示了以太坊的核心价值主张之一:它正在成为全球数字美元经济的底层结算网络。每一笔稳定币的转账、每一次 DeFi 的交互,都需要消耗 ETH 作为 Gas 费,并通过 EIP-1559 机制销毁一部分。这种基于「真实经济活动」的需求,为 ETH 提供了坚实的价值支撑,使其不再仅仅是投机工具。

- 「超声波货币」的通缩叙事:在质押锁定和 Gas 费燃烧的双重作用下,以太坊的净发行量在网络繁忙时会变为负数,进入通缩。这种「越用越少」的货币模型,即「超声波货币」(Ultrasound Money),为其提供了比肩比特币「数字稀缺性」的全新价值叙事,且这种稀缺性是动态的、与生态繁荣度正相关的。

这三大引擎相互促进,形成了强大的「生态飞轮」:生态越繁荣 -> Gas 消耗和质押需求越高 -> ETH 通缩越强、供应越紧 -> 币价预期上涨 -> 吸引更多资金和建设者进入生态,循环往复。

三、 宏观之风:Arthur Hayes 的 13 万亿稳定币预言

如果说巨鲸换仓是战术层面的信号,以太坊的生态飞轮是战略层面的基础,那么前 BitMEX 联合创始人 Arthur Hayes 的宏观洞察,则为这场「大轮动」提供了时代背景层面的终极催化剂。

Hayes 在 WebX 大会上明确指出,未来数年加密牛市的核心驱动力将源于美国的地缘政治和财政需求。他预测,美国将主动引导规模高达 10-13 万亿美元的欧洲美元市场,回流至其可控的、基于区块链的稳定币生态系统中。这个论断的意义是颠覆性的,它预示着加密市场即将承接的,将是来自全球传统金融体系的、以「万亿」为单位计算的庞大流动性。

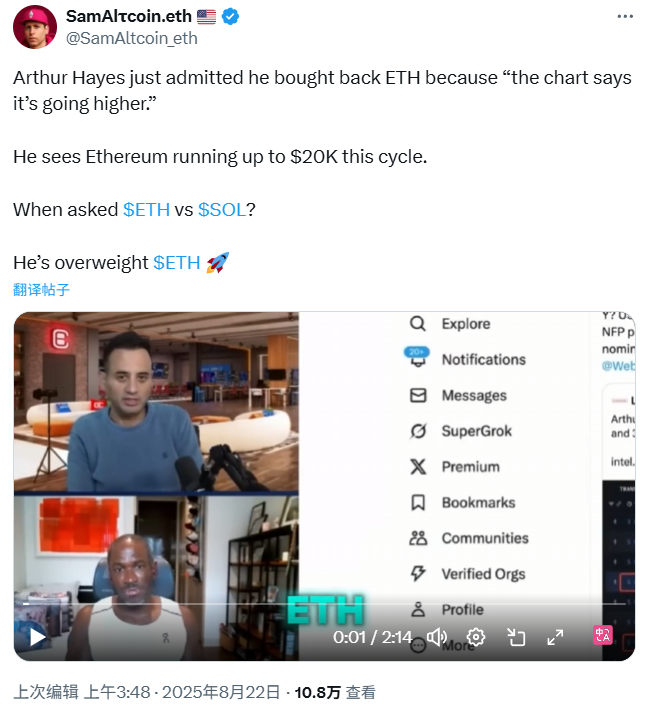

而 Hayes 不仅是预言家,更是行动派。就在上周(8 月 22 日),他公开表示已亲自回购以太坊,并给出了「本轮周期涨至 2 万美元」的惊人目标。这一强烈的看多信号立即得到了机构的响应,我们已知的、正在积极质押 ETH 的上市公司 BitMine,便在第一时间转发了 Hayes 的采访以示认同。

这让答案变得不言而喻:当这股稳定币洪流需要一个高效、安全且拥有深厚金融乐高积木(DeFi)的平台时,以太坊及其繁荣的 Layer 2 网络是唯一的选择。

此刻,所有线索都汇集到了一起:当数万亿美元的稳定币涌入以太坊生态,寻求收益(如 Ethena)和交易(如 Hyperliquid)时,对底层资产 ETH 的需求将被指数级放大。而那头远古巨鲸,不仅将巨额 ETH 投入质押,其后续「在 HyperLiquid 上继续出售 BTC 换取 ETH」的计划,更是精准地踩在了 Hayes 预言的鼓点上。

他的行为清晰地表明:他不仅是在购买 ETH 的质押基础收益,更是在用 22 亿美元的庞大身躯,提前布局一个由稳定币流动性引爆的、确定性极高的全新 DeFi 夏日。

结论:迎接价值累积的范式转移

回归我们最初的问题:一头 22 亿美元巨鲸的惊天换仓,预示着什么?

它预示着,加密世界的价值评估体系,正在发生一场深刻的范式转移。单纯依靠宏大叙事和数字稀缺性的「价值储存」投资逻辑虽然依旧坚固,但资本的天平正在向能够产生真实收益、承载复杂经济活动、并能捕获网络价值的「生产性资产」倾斜。

我们正在从一个由「HODL」文化主导的时代,迈向一个由「Yield」(收益)和「Utility」(效用)共同定义的时代。

这场「大轮动」并非宣告比特币的终结。比特币作为最去中心化、最抗审查的价值储存媒介,其「数字黄金」的地位无可撼动,在宏观避险和资产配置中仍将扮演基石角色。然而,就增长弹性和资本效率而言,市场的聚光灯正不可逆转地转向以太坊。

对于投资者和行业观察者而言,理解这场轮动是把握本轮周期的关键。ETH/BTC 汇率不再仅仅是一个交易对,它是一面镜子,映照出加密世界从 1.0 到 2.0 的演进路径。那头远古巨鲸,用他从比特币诞生之初积累的财富,为这条路径投下了最沉重、最可信的一票。而这,或许仅仅是一个开始。

所有评论